نبذة عن الأداء التشغيلي

فودافون قطر هي شركة متوافقة بالكامل مع أحكام الشريعة الإسامية وليس لديها قروض أو ذمم مدينة محملة بفوائدالشريعة

التقرير الشرعي

التقرير الشرعي السنوي لشركة فودا فون قطر لفترة التسعة أشهر المنتهية 31 / 12 / 2017

السادة المساهمين الكرام

الحمد لله ربّ العالمين والصلاة والسلام على المبعوث رحمة للعالمين سيدنا محمد وعلى آله وصحبه,

وبعد فبناءً على خطاب التكليف نقدم لحضراتكم تقريرنا السنوي :

أولاً- بناء على التزام الشركة بأحكام الشريعة الإسلامية الغراء قمنا بترتيب العقود المقبولة شرعاً ومراجعة العقود، وتوجيه أنشطة الشركة المتنوعة بما لا يتعارض مع أحكام ومبادئ الشريعة الإسلامية .

ثانياً - قمنا مع إدارة الشركة بالاشراف على توظيفات الأموال من خلال وضع القواعد والضوابط الشرعية، ووجهنا بتوظيفها بما يحقق الخير للشركة ، دون تعارض مع أحكام الشريعة الإسلامية.

ثالثاً- أشرفنا بشكل مباشر على عمليات التدقيق الشرعي الداخلي والمراجعة الشرعية من خلال شركة مستقلة قدمت إلينا تقاريرها فناقشناها، وأبدينا ملاحظاتنا الشرعية لإدارة الشركة وتمت دراستها ومناقشتها لاتخاذ الإجراءات التصحيحية المناسبة واستكمال المتطلبات الشرعية .

رابعاً- أجبنا على الأسئلة الواردة إلينا حول الأنشطة التي تريد الشركة الإقدام عليها.

خامساً - إن مسؤولية التنفيذ تقع على عاتق إدارة الشركة، أمَّا مسؤوليتنا فتنحصر في إبداء رأي مستقلّ بناءً على ما عرض علينا واطلعنا عليه من عمليات وأنشطة الشركة وإعداد هذا التقرير لكم.

وفي رأينا:

- أ) أن البيانات المالية لفترة التسعة أشهر المنتهية 31 / 12 / 2017 م التي راجعناها وناقشناها مع الإدارة المالية لم نجد فيها ما يتعارض مع أحكام الشريعة الإسلامية.

- ب) أن العقود والاتفاقيات التي أبرمتها الشركة خلال فترة التسعة أشهر المنتهية 31 / 12 / 2017 م والتي اطلعنا عليها وراجعناها، في مجملها لا تتعارض مع أحكام الشريعة الإسلامية.

- ج) مسؤولية إخراج الزكاة لا تقع على الشركة ، وإنما على المساهمين، وقد قمنا بحساب الزكاة المستحقة على الشركة لفترة التسعة أشهر المنتهية في 31 / 12 / 2017 م حيث تبين لنا أن زكاة السهم الواحد للمستثمر في هذا العام هو 0.00150 درهم قطري (أي ريال ونصف ريال قطري لكل 1000 سهم).

وختاماً ندعو الله تعالى أن يبارك في جهود الجميع للالتزام بأحكام الشريعة ، والمساهمة في التنمية والازدهار في هذا البلد العزيز.

وصلى الله على سيدنا محمد وعلى آله وصحبه وسلم

والسلام عليكم ورحمة الله وبركاته

أ. د. علي محيى الدين القره داغي

المستشار الشرعي لشركة فودا فون قطر

تقرير مراقب الحسابات المستقل

تقرير مراقب الحسابات المستقل إلى السادة المساهمين فودافون قطر ش.م.ق.ع.

تقرير عن تدقيق البيانات المالية

الرأي

برأينا، أن البيانات المالية لـ فودافون قطر ش.م.ق.ع. ("الشركة") تُظهر بصورة عادلة ومن كافة النواحي الجوهرية، المركز المالي للشركة كما في 31 ديسمبر 2017 وأداءها المالي وتدفقاتها النقدية لفترة التسعة أشهر المنتهية بذلك التاريخ وفقاً للمعايير الدولية للتقارير المالية.

قمنا بتدقيق ما يلي

البيانات المالية للشركة التي تتكون من:

- بيان المركز المالي كما في 31 ديسمبر 2017؛

- بيان الدخل لفترة التسعة أشهر المنتهية في ذلك التاريخ؛

- بيان الدخل الشامل لفترة التسعة أشهر المنتهية في ذلك التاريخ؛

- بيان التغيرات في حقوق الملكية لفترة التسعة أشهر المنتهية في ذلك التاريخ؛

- بيان التدفقات النقدية لفترة التسعة أشهر المنتهية في ذلك التاريخ؛ و

- الإيضاحات المتممة للبيانات المالية والتي تشمل موجزاً عن السياسات المحاسبية الهامة.

أساس الرأي

لقد أجرينا عملية التدقيق وفقاً للمعايير الدولية للتدقيق. إن مسؤولياتنا بموجب هذه المعايير مبينة بالتفصيل ضمن قسم "مسؤوليات مراقب الحسابات عن تدقيق البيانات المالية" من هذا التقرير.

ونعتقد أن أدلة التدقيق التي حصلنا عليها كافية وملائمة لتوفير أساسٍ لرأينا.

الاستقلالية

نحن مستقلون عن الشركة وفقاً لقواعد السلوك الأخلاقي للمحاسبين المهنيين الصادرة عن مجلس معايير السلوك الأخلاقي الدولي للمحاسبين ومتطلبات السلوك الأخلاقي في دولة قطر والمتعلقة بعملية التدقيق التي قمنا بها للبيانات المالية. وقد استوفينا مسؤولياتنا الأخلاقية الأخرى وفقا لهذه المتطلبات وقواعد السلوك الأخلاقي للمحاسبين المهنيين.

تأكيد على أمر - تغيير نهاية الفترة

نلفت الانتباه إلى الإيضاح رقم 3 حول هذه البيانات المالية، والذي يشير إلى أن نهاية السنة المالية للشركة قد تم تغييرها من 31 مارس إلى 31 ديسمبر لمواءمة تاريخ التقرير السنوي مع الشركات المدرجة في بورصة قطر. وبناء على ذلك، تم إعداد البيانات المالية لفترة التسعة أشهر من 1 أبريل 2017 إلى 31 ديسمبر 2017، مما يجعل الأداء المالي والتدفقات النقدية للفترة الحالية غير قابلة للمقارنة مع العام الماضي. إننا لا نبدي رأيا معدلاً في هذا الأمر.

منهجنا في التدقيق

نظرة عامة

أمور التدقيق الرئيسية

تتمثل مجالات التركيز في أعمال التدقيق الخاصة بنا، والتي شملت تخصيص الموارد والجهود الخاصة بنا، فيما يلي:

- الإعتراف بالإيرادات؛ و

- تقييم انخفاض قيمة الموجودات غير المالية.

كجزء من تصميم عملية التدقيق الخاص بنا، قمنا بتحديد الأهمية النسبية وتقييم مخاطر التحريف المادي في البيانات المالية. وعلى وجه الخصوص، فقد وضعنا في الحسبان الأحكام الشخصية التي قام بها مجلس الإدارة، على سبيل المثال، ما يتعلق بالتقديرات المحاسبية الجوهرية التي تتضمن وضع افتراضات وأخذ الأحداث المستقبلية في الاعتبار والتي تعتبر غير مؤكدة بطبيعتها. وكما هو متبع في جميع عمليات التدقيق لدينا، تناولنا أيضا مخاطر تجاوز الإدارة للرقابة الداخلية، بما في ذلك من بين أمور أخرى، النظر فيما إذا كان هناك دليل على التحيز بما يمثل أحد مخاطر التحريف المادي نتيجة الاحتيال.

وقد صممنا نطاق التدقيق الذي قمنا به من أجل أداء ما يكفي من عمل لنتمكن من إبداء رأي حول البيانات المالية ككل، آخذين في الاعتبار هيكل الشركة والعمليات والضوابط المحاسبية ومجال الصناعة الذي تعمل فيه الشركة.

أمور التدقيق الرئيسية

أمور التدقيق الرئيسية هي تلك الأمور التي، في تقديرنا المهني، كانت ذات أهمية كبيرة في أعمال التدقيق التي قمنا بها على البيانات المالية للفترة الحالية. وقد تم تناول هذه الأمور في سياق تدقيقنا للبيانات المالية ككل، وفي صياغة رأينا في هذا الشأن، ونحن لا نعرب عن رأي منفصل بخصوص هذه الأمور.

أمور التدقيق الرئيسية

الاعتراف بالإيرادات

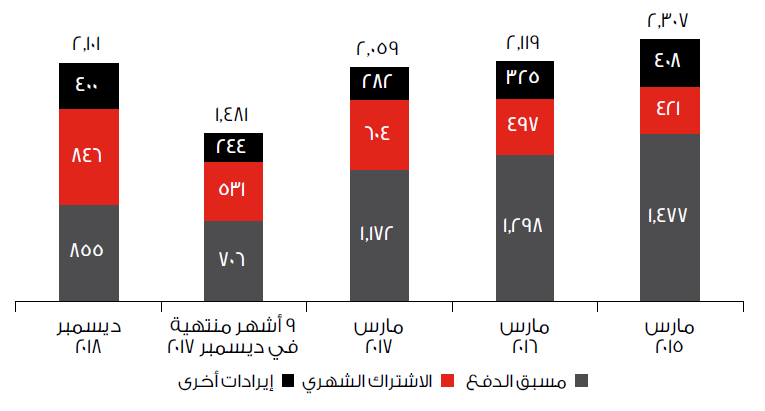

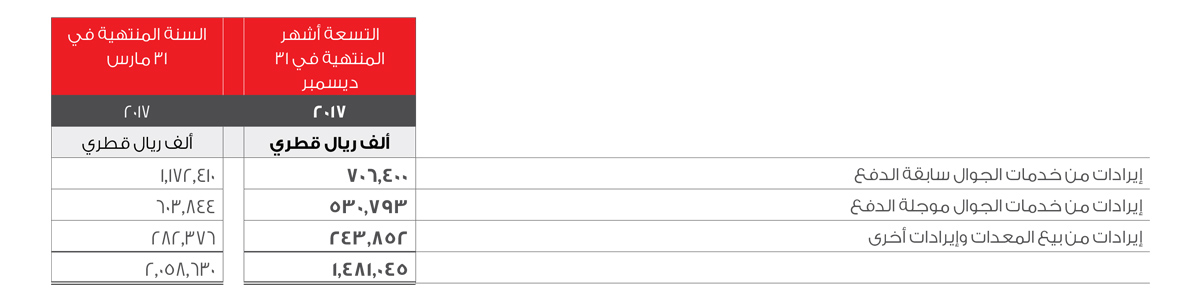

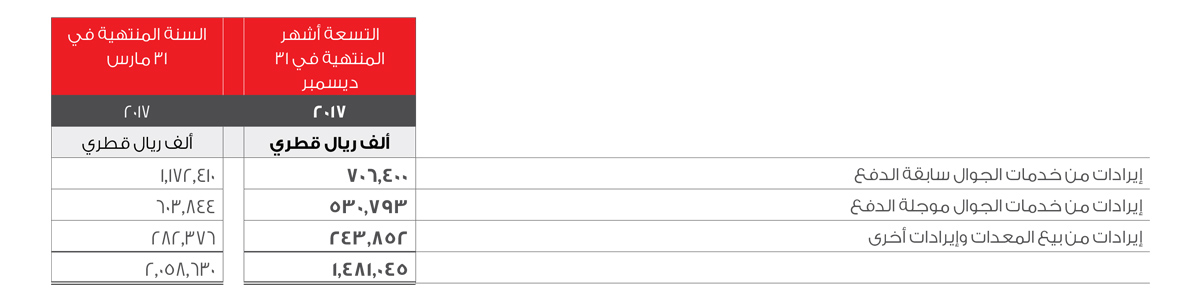

بلغ إجمالي الإيرادات المدرجة في بيان الدخل 1,481 مليون ريال قطري لفترة التسعة أشهر المنتهية في 31 ديسمبر 2017.

هناك خطر ضمني حول دقة الإيرادات المسجلة نظرا لتعقيد عملية الإيرادات وعدد الأنظمة غير المترابطة. وينتج عن ذلك ضرورة إدخال قيود يدوية للإيرادات على دفتر الأستاذ العام، بما في ذلك قيام الأدارة بإجراء عمليات يدوية لحساب الإيرادات المؤجلة وتسوية تلك القيود إلى النظم الرئيسية لضمان الدقة.

لقد قمنا بالتركيز على هذه الأمر بسبب الأهمية الجوهرية للإيرادات الناتجة من خدمات الدفع المسبق والدفع الآجل. وأي تحريف، سواء كان ناتجا عن الاحتيال أو الخطأ في الحسابات اليدوية، إن وجد، يمكن أن يكون له تأثير مادي على البيانات المالية.

كيفية تناولنا لأمور التدقيق الرئيسية خلال التدقيق

لقد قمنا بتقييم تصميم الرقابة العامة على أنظمة تكنولوجيا المعلومات والضوابط اليدوية المرتبطة بالإيرادات، كما قمنا عن طريق العينة باختبار الفعالية التشغيلية للضوابط على:

- الوصول إلى الأنظمة الرئيسية؛

- تحميل البيانات من نظم مصادر الإيرادات المختلفة إلى نظام التقارير المالية؛

- تسوية إيرادات الدفع الآجل مع المقبوضات النقدية ونظام الفواتير؛ و

- تسوية لرصيد الإقفال للإيرادات المؤجلة مع نظم المصدر.

كما أجرينا اختبارات تحقيقية للحصول على مستوى عال من التأكيد على دقة وحدوث الإيرادات من خلال:

- إعادة التسويات اليدوية الرئيسية لإيرادات الدفع المسبق والدفع الأجل كما في 31 ديسمبر 2017؛

- تسوية الايرادات مع النقد المستلم من إيرادات الدفع المسبق والدفع الآجل والهواتف؛

- استخدام تقنيات التدقيق بمساعدة الحاسوب لتحديد قيود الايرادات غير الاعتيادية وتأييد هذه القيود مع الأدلة الداعمة؛

- إعادة حساب إيرادات الدفع المسبق من حركة رصيد الإيرادات المؤجلة واختبار دقة وتقييم رصيد الإيرادات المؤجلة في 31 ديسمبر 2017؛ و

- مطابقة المقبوضات النقدية لعينة من العملاء للتأكد من دقة انعكاسها في حساب العميل.

أمور التدقيق الرئيسية

تقييم انخفاض قيمة الموجودات غير المالية

بلغت الممتلكات والمنشآت والمعدات وكذا الموجودات غير الملموسة للشركة ما قيمته 1,202 مليون ريال قطري و4,461 مليون ريال قطري، على الترتيب، كما في 31 ديسمبر 2017. وقد تم عرض تلك الموجودات بالتكلفة ناقصا الاستهلاك/ الإطفاء المتراكم (الإيضاحان 12 و13).

وكما هو مبين في الإيضاح 25، فإن الشركة مطالبة بموجب المعايير الدولية للتقارير المالية بإجراء اختبار لانخفاض قيمة الموجودات ذات الأعمار المحددة إذا أشارت الأحداث أو التغيرات في الظروف إلى أن القيمة الدفترية للأصل أو مجموعة من الموجودات قد لا تكون قابلة للاسترداد.

ولأغراض تقييم انخفاض القيمة، يتم تجميع الموجودات عند أدنى مستوى لها حيث تتواجد تدفقات نقدية داخلة قابلة للتحديد بشكل منفصل والتي تكون مستقلة إلى حد كبير عن التدفقات النقدية الداخلة الناتجة عن موجودات أو مجموعة موجودات أخرى (وحدات تكوين النقد). وقد قدرت الإدارة وجود وحدة تكوين نقدي واحدة بسبب الترابط بين التدفقات النقدية الناتجة من أعمال خطوط الجوال والخطوط الثابتة، وبالتالي تم إجراء اختبار واحد. بناء على النموذج الذي وضعته الإدارة ونتائج اختبار انخفاض القيمة، توصلت الإدارة إلى أنه ليس هناك ما يدعو إلى تسجيل انخفاض القيمة. ومع ذلك، فإن النتائج تعتبر حساسة للتغيرات في الافتراضات، بما في ذلك التغيرات في الأرباح قبل ايرادات / تكاليف التمويل والضرائب والاستهلاك والاطفاء معدل النمو على المدى الطويل ومعدل الخصم قبل الضريبة والتغيرات في التكلفة المخصومة لتجديد الترخيص.

ويتم التوصل إلى الافتراضات المستخدمة في نموذج حساب صافي القيمة الحالية للتدفقات النقدية المستقبلية من خلال مزيج من خطة عمل خمسية والمعتمدة من قبل مجلس الادارة وأفضل تقديرات الإدارة وهي أحكام اجتهادية بدرجة كبيرة. يرجى الاطلاع على الإيضاح 25 للحصول على المزيد من التقديرات المحاسبية والافتراضات الهامة المستخدمة.

لقد قمنا بالتركيز على هذا الامر بسبب الأحكام الهامة التي يبنى عليها إجراء اختبار انخفاض القيمة والأهمية الجوهرية لقيمة الموجودات الملموسة وغير الملموسة، جنبا إلى جنب مع واقعة انقطاع الشبكة التي حدثت خلال الفترة، الأمر الذي أثر على أعمال الشركة. وقد يكون لانخفاض القيمة، إن وجد، أثر مادي على البيانات المالية سواء من حيث القيمة الدفترية في بيان المركز المالي أو في بيان الدخل للفترات الحالية والمستقبلية.

كيفية تناولنا لأمور التدقيق الرئيسية خلال التدقيق

لقد حصلنا على نموذج انخفاض القيمة من الإدارة وناقشنا الافتراضات الهامة التي استخدمتها مع كل من الإدارة ولجنة التدقيق.

وعلى وجه الخصوص، لقد قمنا بالتركيز على الأرباح قبل ايرادات / تكاليف التمويل والضرائب والاستهلاك والاطفاء ومعدل النمو على المدى الطويل ومعدل الخصم قبل الضريبة والتكلفة المخصومة لتجديد الترخيص. وقمنا بتنفيذ إجراءات التدقيق التالية:

- قام خبراء التقييم لدينا بتقييم مدى ملاءمة بعض الافتراضات الرئيسية المستخدمة في النموذج وفقا للمعيار المحاسبي الدولي رقم 36 كما تم الأخذ بالاعتبار الادلة المقدمة من قبل الإدارة لدعم الافتراضات المستخدمة؛ كما قاموا بمقارنة الافتراضات المطبقة في النموذج مع تقييمهم الخاص لتكاليف التمويل ورأس المال الخاصة بالشركة والبيانات الخارجية حيثما أمكن ذلك؛

- قمنا بتقييم مدى ملائمة استخدام وحدة واحدة لتوليد النقد؛

- تقييم الدقة المحتملة لمدى إمكانية الاعتماد على توقعات الإدارة من خلال مقارنة الأداء الفعلي بالتوقعات السابقة؛

- تقيم مدى المعقولية والتناسق في حساب تكلفة تجديد الترخيص المفترضة؛

- فحص التدفقات النقدية المتوقعة للتأكد من أن الافتراضات لا تشمل سوى التدفقات النقدية المتوقعة الناشئة عن الموجودات الحالية كما في 31 ديسمبر 2017؛

- واختبار مدى ملاءمة المنهجية والدقة الحسابية للنموذج؛ و

- مراجعة الإيضاحات في البيانات المالية والمتعلقة باختبار انخفاض القيمة وكذلك وصف التقديرات والافتراضات المحاسبية الهامة المتعلقة بها.

المعلومات الأخرى

إن مجلس الإدارة مسؤول عن المعلومات الأخرى. تتكون المعلومات الأخرى من تقرير مجلس الإدارة (باستثناء البيانات المالية وتقرير تدقيقنا عليها)، والتي تم تزويدنا بها حتى تاريخ تقرير التدقيق، والتقرير السنوي الكامل، والذي نتوقع أن يتم إتاحته لنا بعد ذلك التاريخ.

إن رأينا عن البيانات المالية لا يغطي المعلومات الأخرى، ولا ولن نبدي أي استنتاج بأي شكل للتأكيد عليها.

تنحصر مسؤوليتنا فيما يتعلق بتدقيقنا للبيانات المالية في قراءة المعلومات الأخرى الواردة أعلاه، وعند القيام بذلك، نقوم بالنظر فيما إذا كانت المعلومات الأخرى لا تتفق بشكل مادي مع البيانات المالية أو مع ما حصلنا عليه من معلومات أثناء عملية التدقيق، أو ما قد يشير إلى وجود تحريف بها بشكل مادي.

وإذا استنتجنا وجود تحريف مادي في المعلومات الأخرى التي حصلنا عليها قبل تاريخ تقرير مراقب الحسابات، استناداً إلى ما قمنا به من أعمال، فإننا مطالبون بإعداد تقرير بذلك. هذا وليس لدينا ما نسجله في هذا الخصوص.

في حال استنتجنا وجود تحريف مادي عند اطلاعنا على التقرير السنوي الكامل، فإنه يتوجب علينا الإبلاغ عن ذلك للمسؤولين عن الحوكمة.

مسؤوليات الإدارة والمسؤولين عن الحوكمة فيما يتعلق بالبيانات المالية

إن الإدارة مسؤولة عن الإعداد والعرض العادل لهذه البيانات المالية وفقاً للمعايير الدولية للتقارير المالية ووفقاً للقانون الشركات التجارية القطري رقم (11) لسنة 2015، وعن أنظمة الرقابة الداخلية التي تراها الإدارة ضرورية لتتمكن من إعداد بيانات مالية خالية من التحريفات المادية، سواء كانت ناتجة عن احتيال أو خطأ.

تعتبر الإدارة، عند إعداد البيانات المالية مسؤولة عن تقييم قدرة الشركة على مواصلة أعمالها كمنشأة مستمرة، والإفصاح، حسب مقتضى الحال، عن الأمور المرتبطة باستمرارية المنشأة وعن استخدام أساس الاستمرارية المحاسبي، ما لم تكن الإدارة تنوي تصفية الشركة أو إيقاف أنشطتها، أو لا يوجد أمامها بديل واقعي سوى القيام بذلك.

ويتولى المسؤولون عن الحوكمة مسؤولية الإشراف على عملية إعداد التقارير المالية للشركة.

مسؤوليات مراقب الحسابات عن تدقيق البيانات المالية

تتمثل أهدافنا في الحصول على تأكيد معقول عما إذا كانت البيانات المالية ككل خالية من أي تحريف مادي، سواء كان ناشئاً عن احتيال أو خطأ، وإصدار تقرير مراقب الحسابات الذي يتضمن رأينا. يمثل التأكيد المعقول مستوى عالٍ من التأكيد، ولكنه لا يعد ضماناً بأن التدقيق الذي يتم وفقا للمعايير الدولية للتدقيق سوف يكشف دوما عن أي تحريف مادي في حال وجوده. تنشأ حالات التحريف من الاحتيال أو الخطأ، وتعتبر مادية إذا كان من المعقول توقع أن تؤثر، منفردة أو مجتمعة، على القرارات الاقتصادية التي يتخذها المستخدمون بناءً على هذه البيانات المالية.

كجزء من عملية التدقيق وفقا للمعايير الدولية للتدقيق، فإننا نمارس الأحكام المهنية ونحافظ على الشك المهني خلال عملية التدقيق. كما أننا نقوم بما يلي:

- تحديد وتقييم مخاطر التحريف المادي للبيانات المالية، الناشئة سواء من الاحتيال أو الخطأ، وتصميم وتنفيذ إجراءات التدقيق المناسبة لتلك المخاطر، والحصول على أدلة تدقيق كافية وملائمة لتوفير أساسٍ لرأينا. إن خطر عدم اكتشاف أي تحريف مادي ناشئ عن الاحتيال يعتبر أعلى من ذلك الذي ينشأ عن الخطأ، نظراً لأن الاحتيال قد ينطوي على التواطؤ أو التزوير أو الحذف المتعمد أو التحريف أو تجاوز للرقابة الداخلية.

- الحصول على فهم للرقابة الداخلية ذات العلاقة بعملية التدقيق بغرض تصميم إجراءات التدقيق التي تعتبر مناسبة وفقا للظروف، وليس لغرض إبداء الرأي عن فاعلية أنظمة الرقابة الداخلية للشركة.

- تقييم مدى ملاءمة السياسات المحاسبية المطبقة ومدى معقولية التقديرات المحاسبية والإفصاحات ذات العلاقة التي قامت بها الإدارة.

- التوصل إلى استنتاج حول مدى ملاءمة استخدام الإدارة لأساس استمرارية المنشأة المحاسبي، وما إذا كان هناك عدم تأكد مادي مرتبط بأحداث أو ظروف قد تثير شكوكاً جوهرية فيما يتعلق بقدرة الشركة على مواصلة أعمالها كمنشأة مستمرة بناء على أدلة التدقيق التي تم الحصول عليها. وفي حال استنتاج وجود عدم تأكد مادي، فإننا مطالبون بلفت الانتباه في تقرير التدقيق إلى الإفصاحات ذات الصلة الواردة في البيانات المالية، أو إذا كانت الإفصاحات غير كافية، نقوم بتعديل رأينا. إن استنتاجاتنا تستند إلى أدلة التدقيق التي تم الحصول عليها حتى تاريخ تقرير التدقيق الخاص بنا. ومع ذلك، فقد تتسبب أحداث أو ظروف مستقبلية في أن تتوقف الشركة عن مواصلة أعمالها كمنشأة مستمرة.

- تقييم العرض الشامل للبيانات المالية وهيكلها ومحتواها، بما في ذلك الإفصاحات، وما إذا كانت البيانات المالية تمثل المعاملات والأحداث بطريقة تحقق عرضاً عادلاً.

ونقوم بالتواصل مع المسؤولين عن الحوكمة فيما يتعلق، من بين أمور أخرى، بنطاق وتوقيت التدقيق الذي تم التخطيط له واكتشافات التدقيق الجوهرية، بما في ذلك أي قصور جوهري في الرقابة الداخلية التي قمنا بتحديدها خلال أعمال التدقيق.

كما أننا نقدم للمسؤولين عن الحوكمة بياناً بأننا قد التزمنا بمتطلبات المعايير الأخلاقية المناسبة فيما يتعلق بالاستقلالية، وإبلاغهم بجميع العلاقات وغيرها من الأمور التي من المعقول الاعتقاد بأنها تؤثر على استقلاليتنا، وعند الاقتضاء، الإجراءات الوقائية فيما يتعلق بهذا الخصوص.

ومن بين الأمور التي أبلغناها للمسؤولين عن الحوكمة، نقوم بتحديد تلك الأمور الأكثر أهمية في أعمال التدقيق التي قمنا بها على البيانات المالية للفترة الحالية، والتي تعد بالتالي أمور التدقيق الرئيسية. ونقوم بتوضيح هذه الأمور في تقرير التدقيق الخاص بنا ما لم يحظر القانون أو التنظيمات الكشف العلني عنها، أو عندما نقرر، في حالات نادرة للغاية، أنه لا ينبغي الإبلاغ عن أمرٍ ما في تقريرنا لأنه قد يكون من المعقول توقع أن تزيد الآثار العكسية عن المصلحة العامة من جراء الإبلاغ عن هذا الأمر.

التقرير حول المتطلبات القانونية والتنظيمية الأخرى

Fuوفقا لمتطلبات قانون الشركات التجارية القطري رقم (11) لسنة 2015، فإننا نؤكد على:

- أننا قد حصلنا على كافة المعلومات التي رأيناها ضرورية لأغراض عملية التدقيق التي قمنا بها؛

- أن الشركة قامت بإجراء الجرد الفعلي للمخزون كما في 31 ديسمبر 2017 وفقاً للأصول المرعية ؛

- توافق المعلومات المالية المدرجة بتقرير الإدارة مع دفاتر وسجلات الشركة؛ و

- توافق المعلومات المالية المدرجة بتقرير الإدارة مع دفاتر وسجلات الشركة؛ و

- لم يسترع انتباهنا ما يجعلنا نعتقد بأن الشركة قد خالفت أيا من أحكام قانون الشركات التجارية القطري رقم (11) لسنة 2015 أو نظامها الأساسي بشكل قد يؤثر جوهريا على مركزها المالي أو نتائج تشغيلها كما في وعن السنة المنتهية في 31 ديسمبر 2017.

عن برايس ووترهاوس كوبرز – فرع قطر

سجل هيئة قطر للأسواق المالية رقم 120155

محمد المعتز

سجل مراقبي الحسابات رقم 281

الدوحة – قطر

26 فبراير 2018

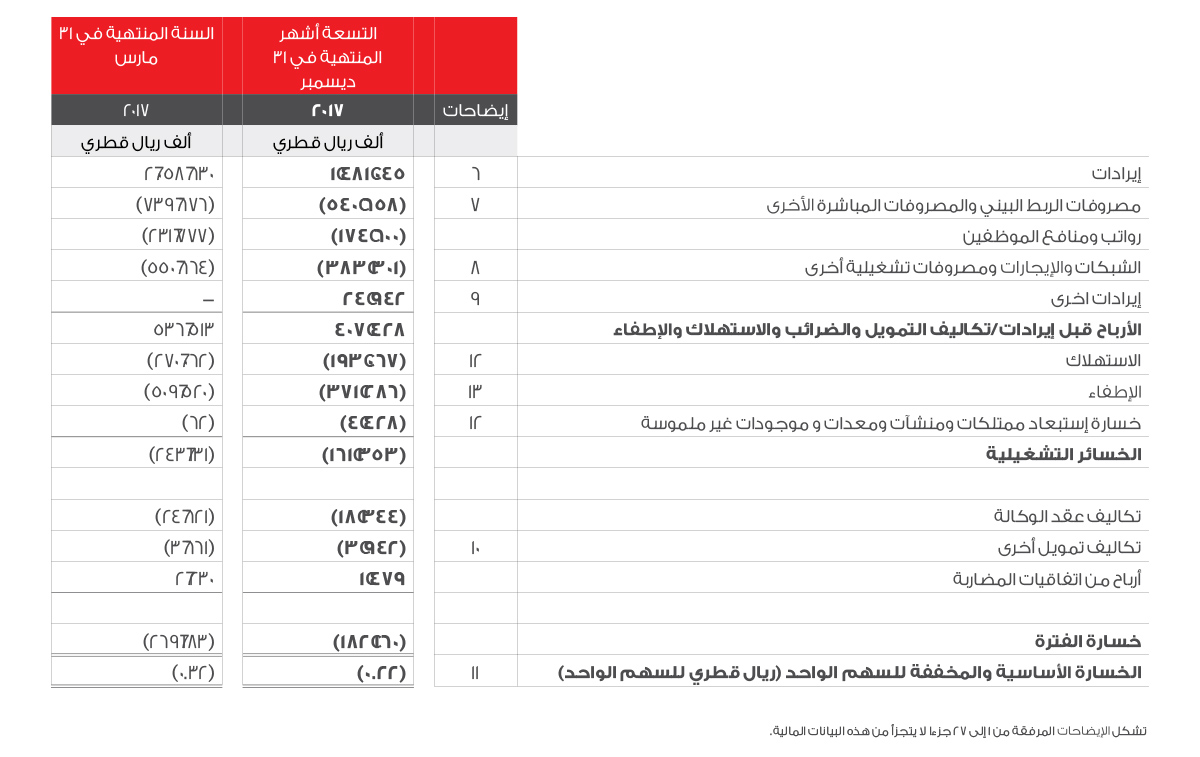

بيان الدخل

بيان الدخل

لفترة التسعة أشهر المنتهية في 31 ديسمبر 2017

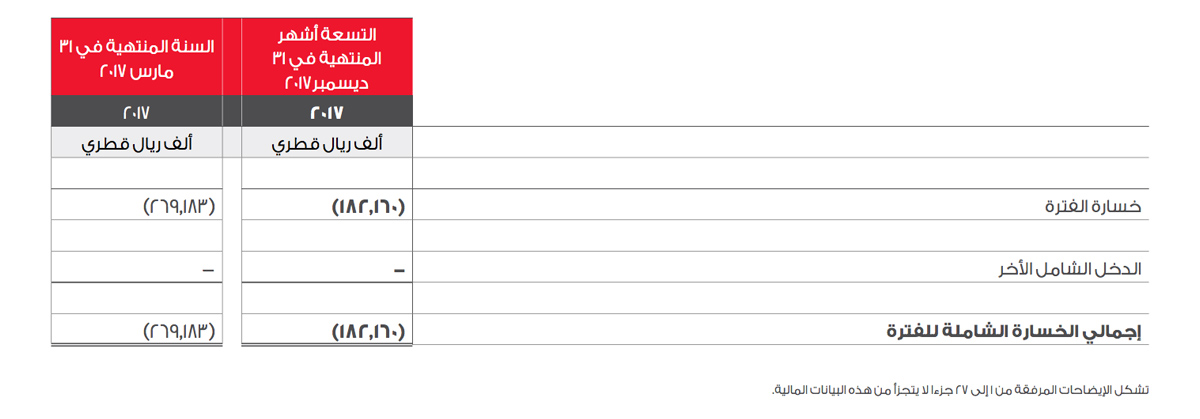

بيان الدخل الشامل

بيان الدخل الشامل

لفترة التسعة أشهر المنتهية في 31 ديسمبر 2017

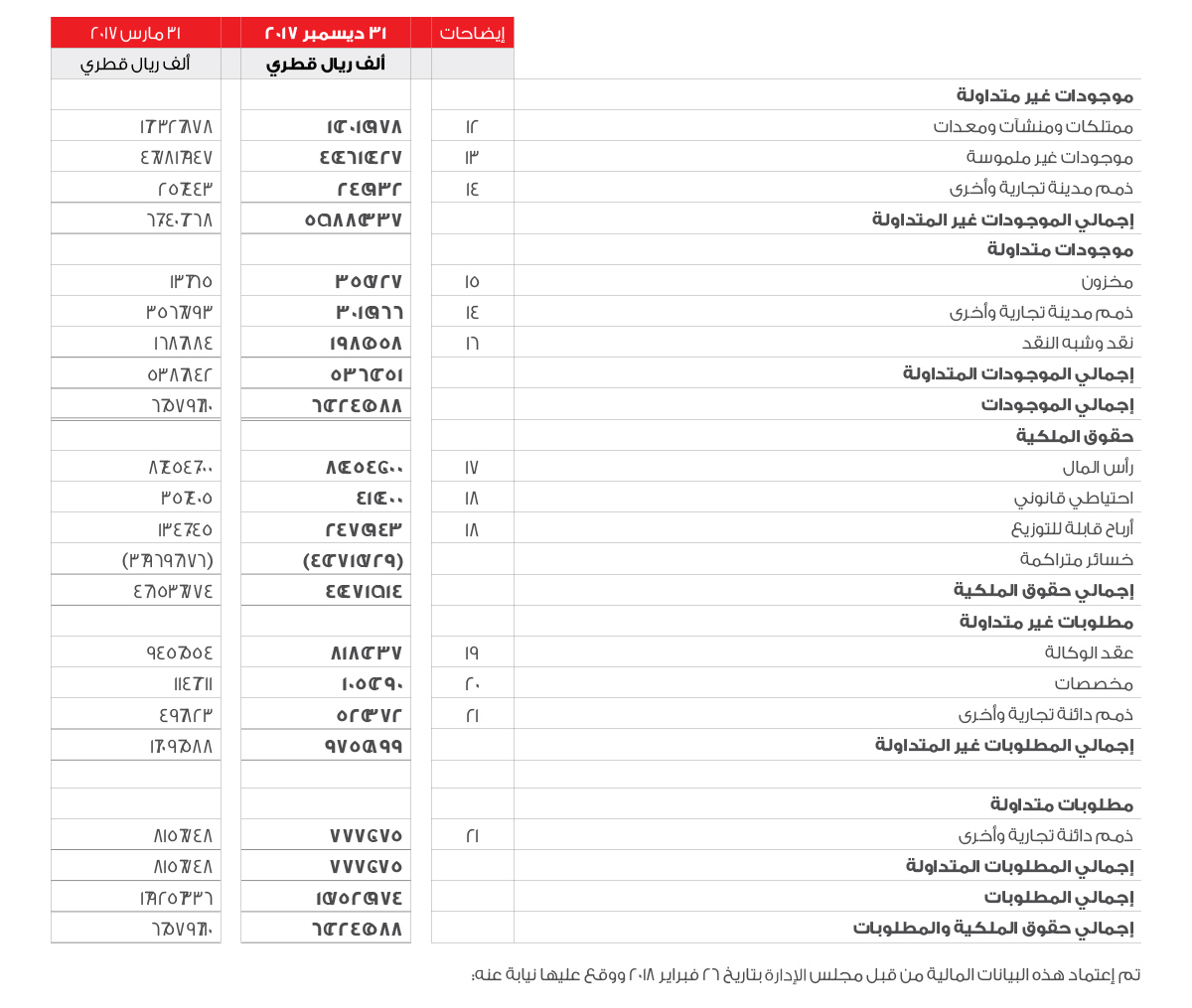

بيان المركز المالي

بيان المركز المالي

كما في 31 ديسمبر 2017

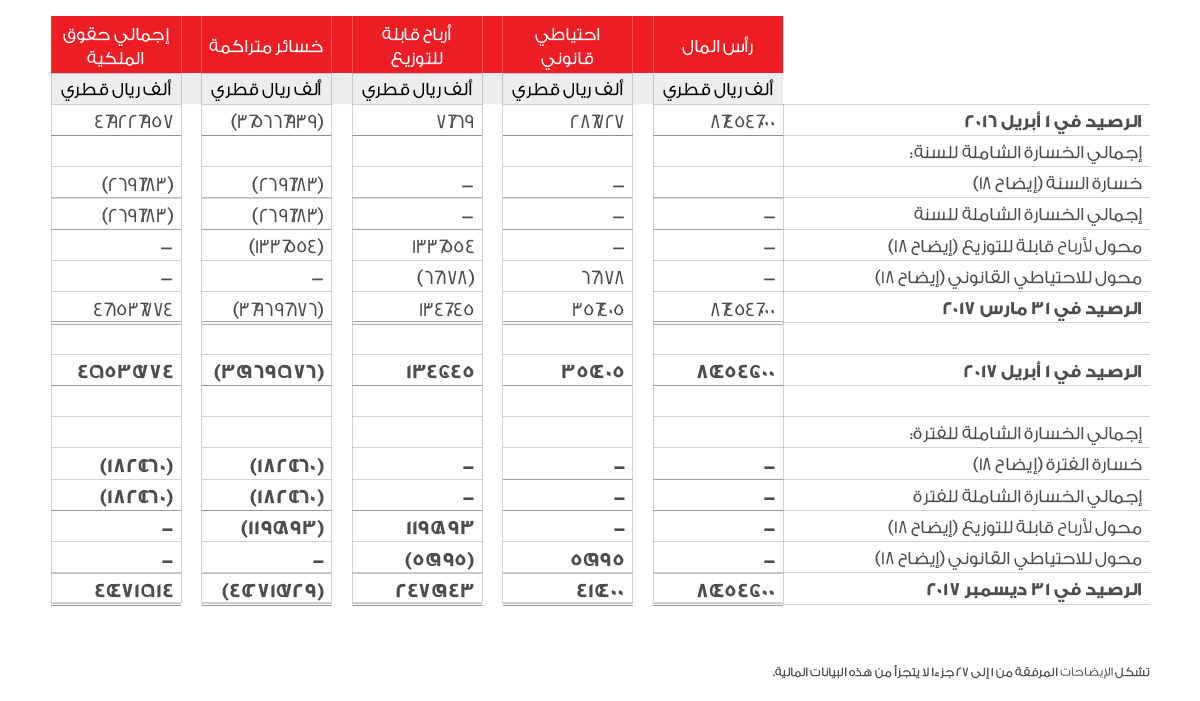

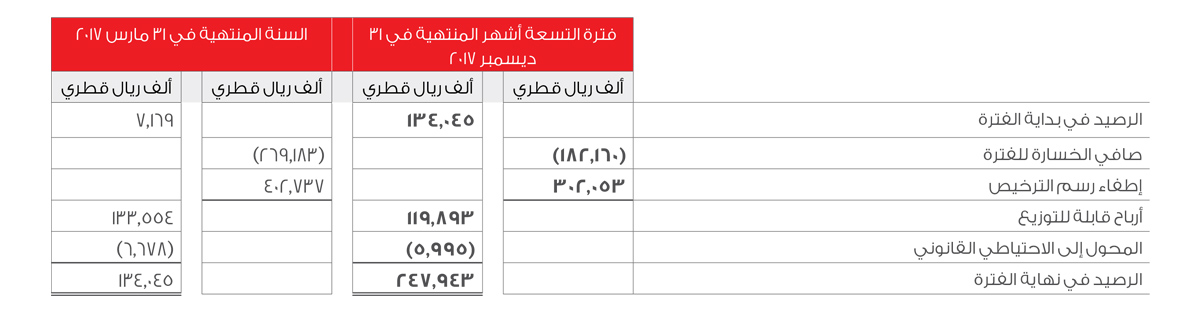

بيان التغيرات في حقوق الملكية

بيان التغيرات في حقوق الملكية

لفترة التسعة أشهر المنتهية في 31 ديسمبر 2017

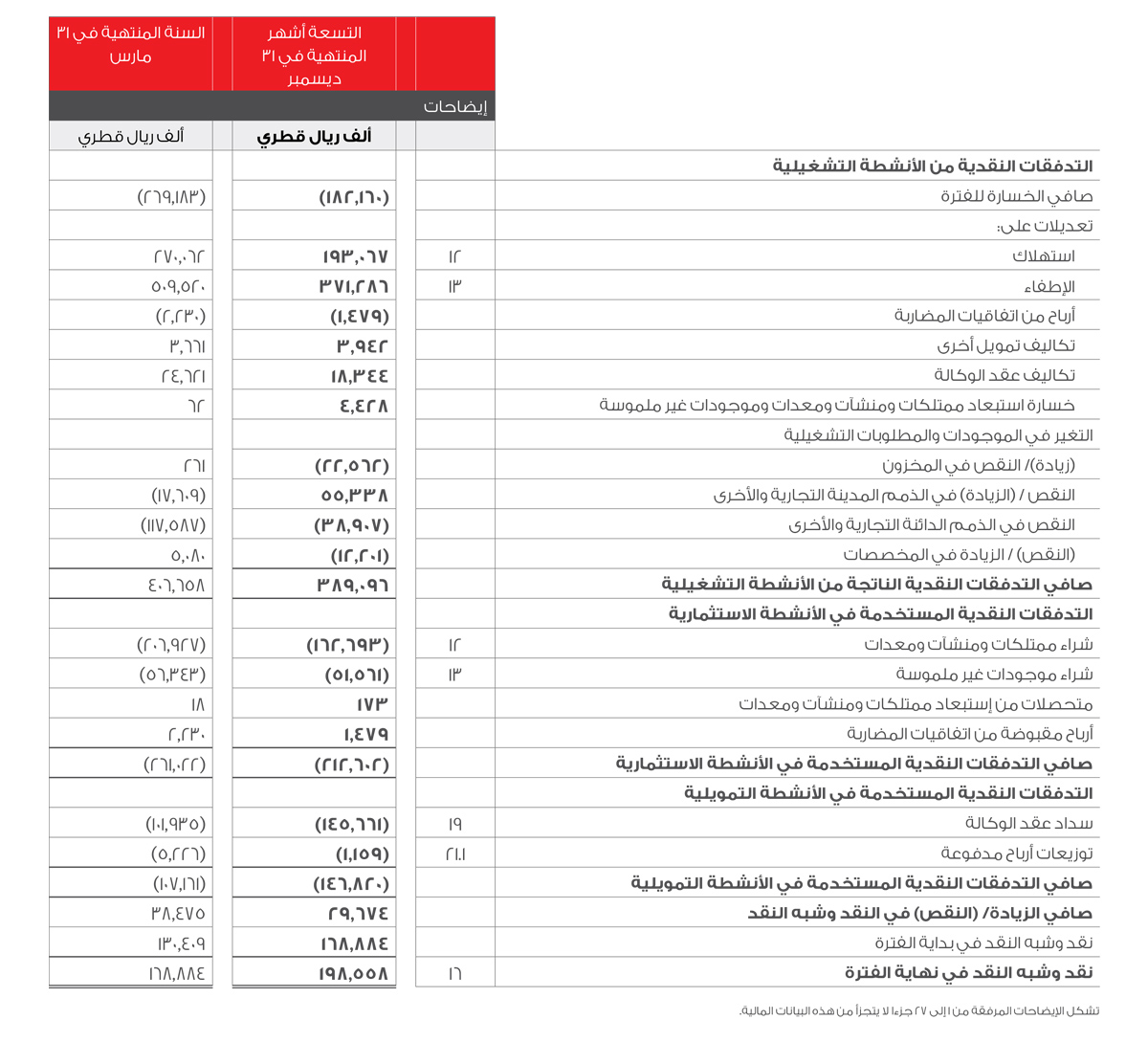

بيان التدفقات النقدية

بيان التدفقات النقدية

لفترة التسعة أشهر المنتهية في 31 ديسمبر 2017

بيان التدفقات النقدية

لفترة التسعة أشهر المنتهية في 31 ديسمبر 2017

1. تأسيس وأنشطة الشركة الرئيسية

فودافون قطر ش.م.ق.ع ("الشركة") مسجلة كشركة مساهمة قطرية لمدة خمس وعشرين سنة (وهذه الفترة قابلة للتمديد بقرار يوافق عليه في جمعية عمومية) وذلك بموجب المادة رقم 68 من قانون الشركات التجارية القطري رقم 5 لسنة 2002. وقد سُجِّلَت الشركة في سجل الشركات التجارية لدى وزارة الأعمال والتجارة بتاريخ 23 يونيو 2008 تحت السجل التجاري رقم: 39656. ويتم تداول أسهم الشركة في بورصة قطر.

إن الشركة مرخصة من قبل وزارة المواصلات والاتصالات (المجلس الأعلى للاتصالات وتكنولوجيا المعلومات سابقاً) لتقديم كل من خدمات الاتصالات الثابتة والنقالة في دولة قطر. ويتم تنظيم أعمال وأنشطة الشركة من قبل هيئة تنظيم الاتصالات بموجب القانون رقم 34 لسنة 2006 (قانون الاتصالات) وأحكامه المتعلقة بالتراخيص الثابتة والنقالة واللوائح المعمول بها.

تعمل الشركة في مجال تقديم خدمات الاتصالات النقالة والثابتة وبيع معدات أجهزة الاتصالات النقالة وكمالياتها. وتم التأكد بأن عمليات وأنشطة الشركة متوافقة مع الشريعة. يقع المقر الرئيسي للشركة في الدوحة، دولة قطر وعنوانه المسجل هو ص.ب 27727، واحة العلوم والتكنولوجيا، الدوحة، دولة قطر.

دخل قانون الشركات التجارية القطري رقم (11) لسنة 2015 ("قانون الشركات التجارية الجديد") والذي ينطبق على الشركة حيز التنفيذ اعتبارا من 7 أغسطس 2015. قامت الشركة بمراجعة نظامها الأساسي لكي يتوافق مع قانون الشركات التجارية الجديد والذي يتطلب إجراء بعض التعديلات على النظام الأساسي. تم إعتماد التعديلات على النظام الأساسي من قبل الجمعية العمومية غير العادية في 25 يوليو 2016.

وتمت الموافقة على الصيغة النهائية للنظام الأساسي المعدلة والمعاد صياغتها والمصادقة على صحتها من قبل وزارة الاقتصاد والتجارة في 24 ابريل 2017 و وزارة العدل في 1 يونيو 2017، وتم نشرها من قبل وزارة الاقتصاد والتجارة في الجريدة الرسمية بتاريخ 10 سبتمبر 2017.

عقدت الشركة الجمعية العمومية غير العادية في 18 أكتوبر 2017 حيث وافق المساهمون على بعض التغيرات في النظام الأساسي حتى تتماشى الشركة بشكل أكبر مع الشركات المدرجة في قطر والسماح للشركة بإدراج قواعد الحوكمة المؤسسية الصادرة مؤخراً للمنشآت المدرجة من قبل هيئة قطر للأسواق المالية وإعداد الشركة للنمو مستقبلاً. وافق المساهمون في الجمعية العمومية غير العادية على تغيير نهاية السنة المالية للشركة من 31 مارس إلى 31 ديسمبر. وتمت الموافقة على التغيير في السنة المالية والمصادقة عليه من قبل إدارة الضرائب بوزارة المالية في 9 نوفمبر2017. وبعد 31 ديسمبر 2017 تم إعتماد التعديلات على النظام الأساسي وزارة الاقتصاد والتجارة في 23 يناير 2018.وتم إعتماد التعديلات على النظام الأساسي متضمنة تغير نهاية السنة المالية للشركة من قبل وزارة العدل في 31 يناير 2018. وقد أعيد تقديم النظام الأساسي المصادق عليه والمعتمد إلى وزارة الاقتصاد والتجارة وينتظر حاليا نشره في الجريدة الرسمية. و تشمل التغيرات الأخرى في النظام الأساسي التي وافق عليها المساهمون إجراءات اختيار الرئيس ومنح الإذن للشركة للقيام بترتيبات التمويل المحتملة ومنح الضمانات فيما يتعلق بترتيبات التمويل وإدخال حد الـ 5% على حصص المساهمة الفردية في الشركة، مع بعض الاستثناءات.

2. الأحداث اللاحقة

تمديد ترخيص الجوال

بعد 31 ديسمبر 2017 وقبل الموافقة على البيانات المالية للشركة، تم منح الشركة تمديدا لمدة 40 عاما لرخصة لشبكة الاتصالات المتنقلة العامة ورخصة الخدمات ("الرخصة") بدون أي تكلفة إضافية. ونتيجة لتمديد الرخصة، فإن فترة الرخصة تنتهي في 28 يونيو 2068. تم منح الرخصة للشركة في بادئ الأمر في 29 يونيو 2008 لمدة 20 عاما. سيؤدي تمديد الرخصة و العمر الافتراضي لها الي انخفاض كبير في معدل اللاطفاء السنوي في المستقبل.

تخفيض رأس المال

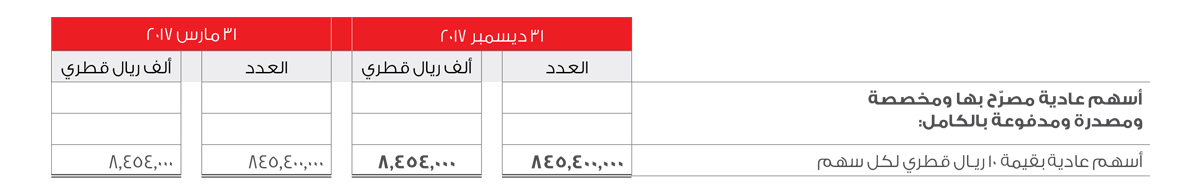

في اجتماع مجلس إدارة فودافون قطر ش.م.ق.ع. و الذي عقد في 26 فبراير 2018، قرر مجلس إدارة الشركة إجراء تخفيض لرأس المال بحيث يتم تخفيض القيمة الاسمية لرأس مال الشركة من 10 ريالات قطرية للسهم الواحد إلى 5 ريالات قطرية للسهم الواحد. يتمثل تأثير تخفيض رأس المال في تخفيض رأس المال والخسائر المتراكمة للشركة بمبلغ 4,227 مليون ريال قطري. وليس لتخفيض رأس المال تأثير على إجمالي حقوق الملكية أو المركز النقدي أو السيولة المالية للشركة.

3. أساس الإعداد

بيان الالتزام

تم إعداد البيانات المالية وفقاً للمعايير الدولية للتقارير المالية الصادرة عن مجلس معايير المحاسبة الدولية.

العرف المحاسبي

تم إعداد البيانات المالية وفقاً لمبدأ التكلفة التاريخية، فيما عدا الأدوات المالية المشتقة التي يتم قياسها بالقيمة العادلة.

عملة العرض والعملة الوظيفية

تعرض هذه البيانات المالية بالريال القطري وهو العملة الوظيفية وعملة العرض للشركة. تم تقريب كافة المعلومات المالية المعروضة بالريال القطري إلى أقرب ألف ريـال قطري إلا إذا تمت الإشارة إلى غير ذلك.

التغيير في نهاية السنة المالية

تم تغيير نهاية السنة المالية للشركة من 31 مارس إلى 31 ديسمبر لإصدار بيانات مالية سنوية تتوافق مع معايير التقارير السنوية للشركات المدرجة في بورصة قطر. وبالتالي، تم إعداد البيانات المالية الحالية لفترة تسعة أشهر من 1 أبريل 2017 إلى 31 ديسمبر 2017 ونتيجة لذلك فإن الأرقام المدرجة في قوائم الدخل والدخل الشامل والتغيرات في حقوق الملكية والتدفقات النقدية والإيضاحات ذات العلاقة غير قابلة للمقارنة.

استخدام التقديرات والأحكام

يتطلب إعداد البيانات المالية وفقاً للمعايير الدولية للتقارير المالية أن تقوم الإدارة بعمل تقديرات وافتراضات تؤثر على المبالغ التي يتم الإفصاح عنها من الموجودات والمطلوبات والإفصاح عن الموجودات والمطلوبات المحتملة في تاريخ البيانات المالية، وأيضاً على مبالغ الإيرادات والمصروفات التي يتم الإفصاح عنها خلال سنة التقرير. ويمكن الرجوع إلى الإيضاح رقم (25) "التقديرات المحاسبية الهامة" للاطلاع على تفاصيل التقديرات المحاسبية الهامة للشركة. وقد تختلف النتائج الفعلية عن تلك المقدرة. وتتم مراجعة التقديرات والافتراضات الأساسية بشكل مستمر. يتم الاعتراف بأي تعديلات على التقديرات المحاسبية في الفترة التي يتم فيها التعديل إذا كان لهذا التعديل أثر على تلك الفترة فقط أو في فترة التعديل والفترات المستقبلية إذا كان لهذا التعديل أثر على الفترات الحاليّة والمستقبليّة.

4. أهم السياسات المحاسبية

تم تطبيق السياسات المحاسبية التالية بشكل ثابت عند إعداد البيانات المالية:

الإيرادات

يتم الاعتراف بالإيرادات إلى القدر الذي تقوم فيه الشركة بتسليم البضائع أو تقديم الخدمة بحسب العقود التي تبرمها الشركة وعندما يكون بالإمكان قياس قيمة الإيرادات بشكل يعتمد عليه؛ وأن يكون محتملاً تدفق المنافع الاقتصادية المستقبلية المرتبطة بالمعاملة إلى الشركة. ويتم قياس الإيرادات بالقيمة العادلة للمقابل المقبوض بالصافي من الخصومات.

تحصل الشركة على إيراداتها بشكل أساسي من تقديم خدمات الاتصالات التالية: رسوم النفاذ واستخدام أوقات البث والرسائل ورسوم التوصيل البيني والبيانات ذات النطاق العريض "برود باند" وتقديم خدمات المعلومات ورسوم التوصيل وبيع المعدات.

يتم الاعتراف بإيرادات رسوم النفاذ واستخدام أوقات البث والرسائل من قبل عملاء العقود عند تقديم الخدمة. أما إيرادات مبيعات البطاقات مسبقة الدفع، فيتم تأجيل الاعتراف بها لحين استخدام العميل للبث، أو لحين انتهاء مدة صلاحية الرصيد.

يتم الاعتراف بالإيرادات الناتجة من رسوم التوصيل البيني عندما يتم تقديم الخدمة. ويتم الاعتراف بالإيرادات من خدمات تحميل وتوفير المعلومات عندما تقوم الشركة بتقديم تلك الخدمات. واعتماداً على نوعية تلك الخدمة، فإما أن يتم الاعتراف بها بالمبلغ الإجمالي الذي يتم إصدار فاتورة به إلى العملاء، أو أن يتم الاعتراف بها كمبلغ مستحق القبض من قبل الشركة كعمولات مقابل تسهيل وصول تلك الخدمة.

يتم الاعتراف بالإيرادات من مبيعات الأجهزة إلى المستخدم النهائي أو إلى الوسيط، إذا انتقلت كافة المخاطر والمكاسب الجوهرية المرتبطة بهذه الأجهزة.

مصروفات الربط البيني والمصروفات المباشرة الأخرى

تشمل مصروفات الربط البيني والمصروفات المباشرة الأخرى رسوم التوصيل البيني والعمولات والرسوم المدفوعة للوسطاء، والتكاليف التنظيمية وتكلفة الأجهزة المباعة، وتكاليف الديون المعدومة والتكاليف المباشرة وتكاليف النفاذ الأخرى.

تكاليف الربط البيني والتجوال

يتم الاعتراف بتكاليف شبكات التوصيل البيني والتجوال مع مشغلي الاتصالات المحلية والدولية الأخرى في بيان الدخل على أساس الاستحقاق بناءً على الدقائق الفعلية المسجلة لحركة الاستخدام.

العمولات وتكاليف الوسطاء

تدفع الشركة حوافز نقدية للوسطاء مقابل توصيل الخدمة لعملاء جدد وتحديث الخدمة للعملاء الحاليين وتوزيع بطاقات إعادة الشحن. وتسجل هذه الحوافز النقدية في بيان الدخل على أساس الاستحقاق.

تكاليف تنظيمية

تستحق تكاليف الترخيص ورسوم الطيف ورسوم الترقيم السنوية كمصاريف تشغيلية أخرى استناداً إلى بنود اتفاقية رسوم الترخيص وعلى أساس إطار العمل التنظيمي المطبق والصادر عن هيئة تنظيم الاتصالات.

الإيجار التشغيلي

يتم الاعتراف بدفعات الإيجار التشغيلي المستحقة في بيان الدخل على أساس القسط الثابت على مدار فترة عقد الإيجار.

العملات الأجنبية

تدرج المعاملات التي تتم بالعملات الأجنبية من قبل الشركة مبدئياً بأسعار الصرف السائدة في تاريخ إجراء المعاملة. تدرج فروقات تسوية المعاملات مباشرة في بيان الدخل. تحول الموجودات والمطلوبات ذات الطبيعة النقدية المقومة بعملات أجنبية إلى العملة الوظيفية بأسعار الصرف السائدة في نهاية فترة التقرير. ويتم الاعتراف بأرباح وخسائر صرف العملات الأجنبية الناتجة عن تسوية هذه المعاملات وعن تحويل الموجودات والمطلوبات النقدية المقومة بالعملات الأجنبية بأسعار الصرف السائدة في تاريخ التقرير في بيان الدخل.

تكاليف الاقتراض

تتم رسملة تكاليف الاقتراض (تكاليف عقد الوكالة) المتكبدة لتمويل إنشاء الموجودات المؤهلة كونها جزءاً من تكلفة الإنشاء. وتدرج كافة تكاليف الاقتراض الأخرى على أساس الاستحقاق باستخدام طريقة العائد الفعلي في بيان الدخل خلال السنة التي تنشأ فيها.

ضريبة الدخل

وفقا لقانون ضريبة الدخل رقم 21 لسنة 2009، يتم فرض ضريبة الدخل على الشركات غير المملوكة بالكامل لمواطنين قطريين أو لمواطني دول مجلس التعاون الخليجي وذلك بناءً على صافي ربح الشركة. ووفقا لأحكام القانون، لا تخضع الشركة لضريبة دخل الشركات بما أنها شركة مدرجة في بورصة قطر.

ممتلكات ومنشآت ومعدات

الاعتراف والقياس

يتم قياس الأثاث والتجهيزات والمنشآت والمعدات والشبكة بالتكلفة بعد خصم الاستهلاك المتراكم وخسائر الانخفاض في القيمة المتراكمة (إن وجدت). ويتم تسجيل الموجودات قيد الإنشاء بالتكلفة ناقصاً أي خسائر انخفاض في القيمة معترف بها.

تشتمل تكلفة الممتلكات والمنشآت والمعدات على التكاليف الإضافية المرتبطة مباشرة باقتنائها وتركيبها. وتتضمن تكاليف الموجودات المنتجة داخلياً تكاليف المواد والعمالة المباشرة، وأي تكاليف أخرى ترتبط مباشرة بوضع الموجودات في حالتها التشغيلية والاستخدام المحدد لها، وتكاليف الاقتراض المرسملة والتكاليف المخصومة التقديرية الخاصة بتفكيك وإزالة المواد وإعادة الموقع الذي تتواجد به تلك المواد إلى وضعه الأصلي عندما يكون لدى الشركة التزام بذلك.

الاستهلاك

يتم استهلاك هذه الموجودات عندما تصبح جاهزة للاستخدام على النحو المقصود من قبل الإدارة. ويحتسب الاستهلاك، لشطب تكلفة الموجودات، فيما عدا الموجودات قيد الإنشاء، وذلك على مدى الأعمار الإنتاجية المقدرة على أساس القسط الثابت على النحو التالي:

| تحسينات في أماكن مستأجرة | خلال مدة عقد الإيجار |

|---|---|

| البنية التحتية للشبكة | 4 – 25 سنة |

| معدات أخرى | 1 - 5 سنوات |

| أثاث وتجهيزات | 4 - 8 سنوات |

| أخرى | 3 - 5 سنوات |

إلغاء الاعتراف

يتم إلغاء الاعتراف بأي بند من بنود الممتلكات والمنشآت والمعدات عند الاستبعاد أو عندما يكون من المتوقع توقف أي منافع اقتصادية مستقبلية من استخدام أو استبعاد هذه البنود. ويتم احتساب الربح أو الخسارة الناتجة عن بيع أو استبعاد أي من بنود الممتلكات والمنشآت والمعدات باحتساب الفرق بين القيمة المحصلة عند البيع والقيمة الدفترية للأصل ويتم تسجيلها في بيان الدخل.

موجودات غير ملموسة

يتم الاعتراف بالموجودات غير الملموسة القابلة للتحديد عندما تسيطر الشركة على الأصل ويكون من المحتمل أن تتدفق المنافع الاقتصادية المستقبلية إلى الشركة ويكون بالإمكان قياس تكلفة الأصل بشكل موثوق. تضم الموجودات غير الملموسة رسوم الترخيص والبرمجيات وحقوق الاستخدام غير القابلة للإلغاء. إن الموجودات غير الملموسة ذات الأعمار الإنتاجية المحددة تُحمل بالتكلفة ناقصاً خسائر الانخفاض في القيمة والإطفاء المتراكمة إن وجدت.

رسوم الترخيص

يتم تسجيل رسوم الترخيص بالتكلفة ناقصاً الإطفاء المتراكم. ويتم تحديد فترة الإطفاء بشكل مبدئي بالرجوع إلى الفترة غير المنقضية من مدة الترخيص، وأيضاً بالرجوع إلى شروط تجديد الترخيص وفيما إذا كان الترخيص مرتبطاً باستخدام تكنولوجيا محددة. ويتم تحميل تكاليف الإطفاء في بيان الدخل باستخدام طريقة القسط الثابت على مدى الأعمار الإنتاجية المتوقعة اعتباراً من تاريخ بدء استخدام الشبكة. وتبلغ الأعمار الإنتاجية المقدرة لتراخيص خطوط الهواتف النقالة والهواتف الأرضية 20 سنة و25 سنة على التوالي.

حقوق الاستخدام غير القابلة للإلغاء

ترتبط حقوق الاستخدام غير القابلة للإلغاء بحق استخدام جزء من إمكانيات كيبل إرسال أرضي أو بحري ممنوح لفترة ثابتة. ويتم الاعتراف بهذه الحقوق بالتكلفة كأصل عندما يكون للشركة حق غير قابل للإلغاء في استخدام أصل محدد عادة ما يكون إما أليافاً بصرية محددة أو أطوال الموجة المخصصة على كابلات محددة. وترتبط فترة هذا الحق بالجزء الأكبر من العمر الإنتاجي للأصل المتعلق به. وتعتبر حقوق الاستخدام غير القابلة للإلغاء موجودات غير ملموسة ذات أعمار محددة (15 سنة).

الموجودات غير الملموسة ذات العمر المحدد (بما في ذلك البرمجيات)

يتم تسجيل الموجودات غير الملموسة ذات العمر المحدد بتكلفة الشراء أو التطوير، مطروحاً منها الإطفاء المتراكم. وتتم مراجعة فترة وطريقة الإطفاء سنوياً على الأقل. وتسجل التغيرات في العمر الإنتاجي المتوقع أو في النمط المتوقع لاستهلاك المنافع الاقتصادية المستقبلية المتضمنة في الأصل عن طريق تغيير فترة أو طريقة الإطفاء، حسبما هو مناسب، وتعامل على أنها تغيرات في التقديرات المحاسبية. ويتم الاعتراف بمصروف الإطفاء للموجودات غير الملموسة ذات العمر المحدد في بيان الدخل باستخدام طريقة القسط الثابت (3 إلى 5 سنوات).

انخفاض قيمة الموجودات

الممتلكات والمنشآت والمعدّات والموجودات غير الملموسة ذات العمر المحدد

تقوم الشركة بتقييم الممتلكات والمنشآت والمعدات والموجودات غير الملموسة ذات العمر المحدد للشركة في تاريخ نهاية كل فترة تقرير مالي وذلك بهدف تحديد ما إذا كانت هنالك أي مؤشرات تدل على انخفاض قيمة هذه الموجودات. وفي حالة وجود مثل هذه المؤشرات، يتم تقدير القيمة القابلة للاسترداد لتلك الموجودات وذلك لتحديد خسائر الانخفاض في القيمة، إن وجدت. وتعتبر القيمة القابلة للاسترداد هي القيمة الاستخدامية أو القيمة العادلة مخصوما منها تكاليف البيع أيهما أعلى. وعندما يتعذر الحصول على القيمة القابلة للاسترداد لأحد الموجودات، تقوم الشركة بتقدير القيمة القابلة للاسترداد لوحدة تكوين النقد التي ينتمي إليها ذلك الأصل.

إذا تبيّن من خلال التقديرات انخفاض القيمة القابلة للاسترداد لأصل معين أو لوحدة تكوين نقد عن القيمة الدفترية، يتم خفض القيمة الدفترية إلى القيمة القابلة للاسترداد. ويتم الاعتراف بخسارة الانخفاض في القيمة مباشرة في بيان الدخل.

في حال تم عكس خسارة الانخفاض في القيمة لاحقاً، تتم زيادة القيمة الدفترية للأصل أو وحدة تكوين النقد إلى التقدير المعدل لقيمته الدفترية القابلة للاسترداد، على ألا تتعدى القيمة الدفترية التي كان سيتم تحديدها فيما لو لم يتم الاعتراف بخسائر الانخفاض في القيمة لذلك الأصل أو وحدة تكوين النقد في فترات سابقة. ويتم تسجيل عكس الخسارة مباشرة في بيان الدخل.

مخزون

يتم إدراج المخزون بالتكلفة أو بصافي القيمة القابلة للتحقق، أيهما أقل. ويتم تحديد التكلفة باستخدام طريقة متوسط التكلفة المرجح وتشمل التكلفة سعرالمواد والتكاليف المباشرة للموظفين، متى انطبق ذلك، وأي تكاليف مباشرة أخرى متكبدة على المخزون بغرض وضعه في موقعه وحالته الحالية.

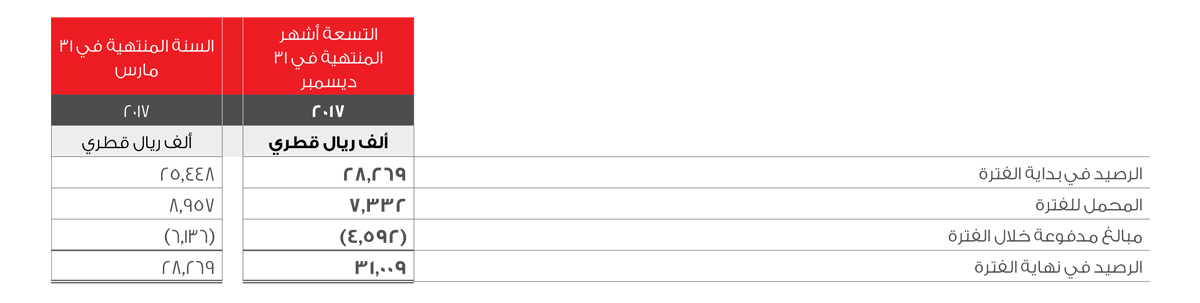

مكافآت نهاية الخدمة للموظفين

تقوم الشركة بتقديم مكافأة نهاية الخدمة لموظفيها. تحتسب هذه المكافأة بالاستناد إلى آخر راتب وفترة خدمة الموظف، وذلك بشرط إتمام الحد الأدنى لفترة التوظيف المطلوبة، ويتم احتساب المخصص وفقا لقانون العمل القطري وتدفع عند الاستقالة أو إنهاء عقد الموظف. وتستحق التكاليف المتوقعة لهذه المنافع على مدى فترة التوظيف.

المخصصات

المخصصات يتم الاعتراف بالمخصصات عند وجود التزام (قانوني أو استدلالي) حالي على الشركة نتيجة لحدث سابق، وأن يكون من المحتمل أن يُطلب من الشركة تسوية هذا الالتزام وأن يكون بالإمكان وضع تقدير مبلغ الالتزام بشكل موثوق. يعتبر المبلغ المعترف به كمخصص أفضل تقدير للمقابل النقدي المطلوب لتسوية الالتزام الحالي في تاريخ التقرير، مع الأخذ بعين الاعتبار المخاطر والشكوك المحيطة بالالتزام. وفي حالة قياس مخصص ما باستخدام التدفقات النقدية المقدرة لسداد الالتزام الحالي، فإن القيمة الدفترية هي القيمة الحالية لتلك التدفقات النقدية.

الأدوات المالية غير المشتقة

يتم الاعتراف بالموجودات المالية والمطلوبات المالية في بيان المركز المالي للشركة، وذلك عندما تصبح الشركة طرفاً في الأحكام التعاقدية الخاصة بالأداة.

الموجودات المالية

تتضمن الموجودات المالية المعترف بها من قبل الشركة:

ذمم مدينة تجارية

لا تحمل الذمم المدينة التجارية أي فائدة وتسجل بقيمتها الاسمية بعد طرح المخصصات المناسبة للمبالغ غير القابلة للاسترداد المقدرة. يتم تقدير المبالغ غير القابلة للاسترداد بالرجوع إلى أعمار الأرصدة المدينة والخبرات السابقة. ويتم شطب الذمم المدينة التجارية بشكل فردي عندما تعتقد الإدارة بعدم إمكانية تحصيلها.

النقد وشبه النقد

يشتمل بند النقد وشبه النقد على النقد في الصندوق والأرصدة البنكية وودائع المرابحة التي يمكن تحويلها لمبلغ نقدي محدد والتي لا تتعرض لمخاطر جوهرية لتغيّر القيمة.

المضاربة هي عبارة عن وديعة بنكية قصيرة الأجل تقوم بها الشركة بموجب شروط مبادئ الشريعة الإسلامية. ويستحق الربح من هذه الودائع في بيان الدخل على أساس دوري.

إلغاء الاعتراف بالموجودات المالية

يتم إلغاء الاعتراف بالأصل المالي (أو، متى ما أمكن تطبيقه، جزء من الأصل المالي أو جزء من مجموعة من الموجودات المالية المتشابهة) عندما:

- تنقضي الحقوق التعاقدية في استلام تدفقات نقدية من الموجودات؛

- تحتفظ الشركة بحقوقها في استلام التدفقات النقدية من الأصل ولكنها تلتزم بدفعها بالكامل دون تأخير جوهري إلى طرف ثالث بموجب ترتيب "مرور"؛ أو

- تقوم الشركة بتحويل حقوقها في استلام تدفقات نقدية من الأصل وإما (أ) أن تكون قد قامت فعلياً بتحويل كافة مخاطر ومنافع الأصل أو (ب) لم تقم بشكل أساسي بتحويل أو الاحتفاظ بكافة مخاطر ومنافع الأصل، ولكنها قامت بتحويل السيطرة على الأصل.

المطلوبات المالية وأدوات حقوق الملكية

يتم تصنيف المطلوبات المالية وأدوات الملكية الصادرة من قبل الشركة وفقاً لجوهر الترتيبات التعاقدية المبرمة وتعريفات المطلوبات المالية وأدوات حقوق الملكية. وتمثل أدوات حقوق الملكية أي عقود تنتج عنها فائدة متبقية في موجودات الشركة بعد خصم كل المطلوبات الخاصة بها ولا تتضمن أي التزامات بتقديم نقد أو أي موجودات مالي أخرى. لقد تم توضيح السياسات المحاسبية الخاصة بمطلوبات مالية وأدوات حقوق ملكية معينة أدناه.

ذمم دائنة تجارية

لا تحمل الذمم الدائنة التجارية أي فائدة ويتم إدراجها بالقيمة الاسمية.

عقود وكالة

أبرمت الشركة عقد وكالة بصفة وكيل. إن الوكالة هي اتفاق بين طرفين يوفّر بموجبه أحد الطرفين ("الموكّل") الأموال ("مبلغ الاستثمار") إلى وكيل ("الوكيل")، للاستثمار نيابة عنه وفقاً لمبادئ الشريعة. إن مبلغ الاستثمار متاح للاستخدام غير المقيد للإنفاق الرأسمالي والنفقات التشغيلية وتسوية المطلوبات. في حال تحقيق أرباح، يقوم الوكيل بدفع حصة متّفق عليها من الأرباح للموكّل. يتم سداد مبلغ الاستثمار في نهاية فترة الاستثمار بالإضافة إلى أي أرباح متراكمة. ولهذا، يتم بيان عقد الوكالة بالتكلفة المطفأة في بيان المركز المالي. يتم الاعتراف بالأرباح العائدة كتكاليف عقد الوكالة في بيان الدخل على أساس النسبة الزمنية، مع الأخذ بعين الاعتبار معدل الربح المتفق عليه والرصيد القائم.

أدوات حقوق الملكية

يتم تصنيف الأسهم العادية الصادرة من الشركة كحقوق ملكية.

إلغاء الاعتراف بالمطلوبات المالية

يلغى الاعتراف بالمطلوبات المالية في حالة سداد أو إلغاء أو انقضاء الالتزام المدرج بالمطلوبات. وفي حالة استبدال مطلوب مالي حالي بمطلوب آخر من نفس المقرض بشروط مختلفة بصورة كبيرة أو عندما يتم إجراء تعديل جوهري على شروط مطلوب مالي، يعامل هذا الاستبدال أو التعديل كإلغاء للاعتراف بالالتزام الأصلي والاعتراف بالتزام جديد. ويتم الاعتراف بالفرق في القيم الدفترية ذات الصلة في بيان الدخل.

الأدوات المالية المشتقة

تستخدم الشركة المشتقات المالية لتقليل المخاطر المالية الناتجة عن التغّير في أسعار صرف العملات الأجنبية. وتقاس مشتقات الأدوات المالية مبدئياً بالقيمة العادلة في تاريخ العقد ويتم لاحقاً إعادة قياسها بالقيمة العادلة في تاريخ كل تقرير مالي.

انخفاض قيمة الموجودات المالية

يتم تقييم الموجودات المالية، ما عدا تلك المقيّمة بالقيمة العادلة من خلال الربح والخسارة، من حيث وجود مؤشرات انخفاض في القيمة في تاريخ التقرير المالي. وتُعد الموجودات المالية منخفضة القيمة عندما يكون ھناك دليل موضوعي، نتيجة لحدث أو أكثر من الأحداث التي وقعت بعد الاعتراف المبدئي بالأصل المالي، على تأثّر التدفقات النقديّة المستقبليّة المقدرة للاستثمار. بالنسبة للذمم المدينة التجارية، فقد يتضمن الدليل الموضوعي للانخفاض في القيمة: (1) صعوبات مالية كبيرة قد تواجه المصدر أو الطرف المقابل؛ (2) تعثر أو صعوبة في سداد الفائدة أو الدفعات الأصلية؛ (3) احتمال إشهار المقترض إفلاسه أو تعرضه لإعادة هيكلة مالية.

بالنسبة لفئات معينة من الموجودات المالية مثل: الذمم المدينة التجارية، فإن الموجودات التي لا يتم تقييمها على أنها منخفضة في القيمة بشكل فردي، يتم لاحقاً تقييمها مجتمعة لاستبيان الانخفاض المحتمل في قيمتها. وقد تكون خبرة الشركة السابقة في تحصيل الذمم والزيادة في عدد الدفعات المتأخرة للمحفظة بعد متوسط فترة الائتمان هي من الدلائل الموضوعية على انخفاض قيمة محفظة الذمم المدينة، علاوة على التغيرات التي من الممكن ملاحظتها في الظروف الاقتصادية أو المحلية والتي ترتبط مباشرة بالتعثر في سداد الذمم المدينة. بالنسبة للموجودات المالية المدرجة بالتكلفة المطفأة، فإن الانخفاض في القيمة يمثِّل الفرق بين قيمة الأصل الدفترية والقيمة الحالية للتدفقات النقدية المستقبلية المقدرة مخصومة بمعدل الفائدة الفعّلي الأصلي للموجودات المالية.

الأرباح الموزعة على الأسهم العادية

يتم الاعتراف بتوزيعات الأرباح لمساهمي الشركة كمطلوبات في البيانات المالية في الفترة التي تتم فيها الموافقة على توزيع أرباح من قبل المساهمين. يتم التعامل مع توزيعات الأرباح عن السنة التي تتم الموافقة عليها بعد تاريخ بيان المركز المالي كحدث غير معدّل بعد تاريخ الميزانية العمومية.

5. معلومات عن القطاعات

القطاعات التشغيلية هي المكونات التي تشارك في الأنشطة التجارية التي قد تحقق إيرادات أو تتكبد نفقات، وتتم مراجعة نتائج تشغيلها بانتظام من قبل المسؤول عن اتخاذ القرارات التشغيلية، والذي تُتاح له معلومات مالية منفصلة. والمسؤول عن اتخاذ القرارات التشغيلية هو الموظف المختص أو مجموعة الموظفين المختصين بتوزيع الموارد وتقييم أداء المكونات. ويتم تنفيذ وظائف المسؤول عن اتخاذ القرارات التشغيلية من قبل مجلس إدارة الشركة.

- (أ) وصف المنتجات والخدمات والتي يستمد منها كل قطاع واجب التقرير عنه إيراداته والعوامل التي تستخدمها الإدارة لتحديد القطاعات واجب التقرير عنها

تمارس الشركة نشاطها في دولة قطر فقط وبالتالي فإن قطر هي منطقة أعمالها الجغرافية الوحيدة. وترى الإدارة أن قطاعها التشغيلي الرئيس هو قطاع هواتف الاتصالات النقالة. وتعتبر خدمات الهاتف الثابت جزءاً من نفس القطاع التشغيلي لأنها تعتبر حالياً غير جوهرية لقطاع الأعمال بشكل عام. وليس لدى الشركة عملاء لهم إيرادات تزيد على 10٪ من الإيرادات الإجمالية للشركة. - (ب) قياس أرباح أو خسائر وموجودات ومطلوبات قطاع التشغيل

يتولى المسؤول عن اتخاذ القرارات التشغيلية مراجعة المعلومات المالية المعدة وفقاً للمعايير الدولية للتقارير المالية والتى تم تعديلها لتلبية متطلبات التقارير الداخلية. ولا تختلف هذه المعلومات المالية بشكل كبير عن تلك المعروضة في هذه البيانات المالية.

6. الإيرادات

7. مصروفات الربط البيني والمصروفات المباشرة الأخرى

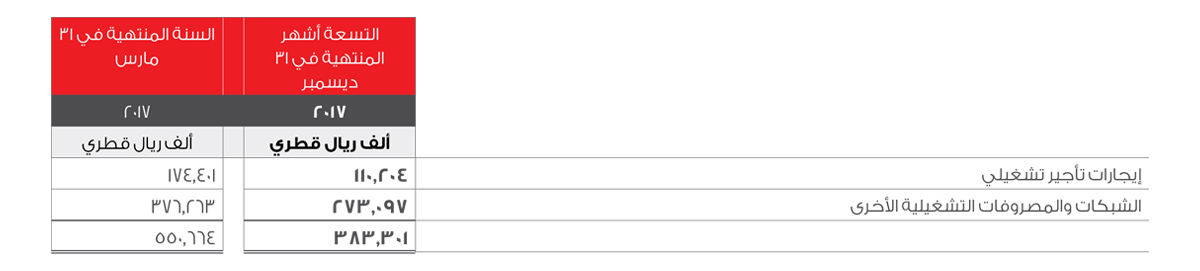

8. الشبكات والإيجارات ومصروفات تشغيلية أخرى

9. إيرادات أخرى

10. Oتكاليف تمويل أخرى

تشتمل تكاليف التمويل الأخرى على الضريبة المقتطعة المستحقة على ترتيبات التمويل السابقة، وإطفاء الجزء المخصوم الخاص بالتزامات تفكيك الأصل. ولا يشمل ذلك أي مدفوعات فوائد لأطراف أخرى.

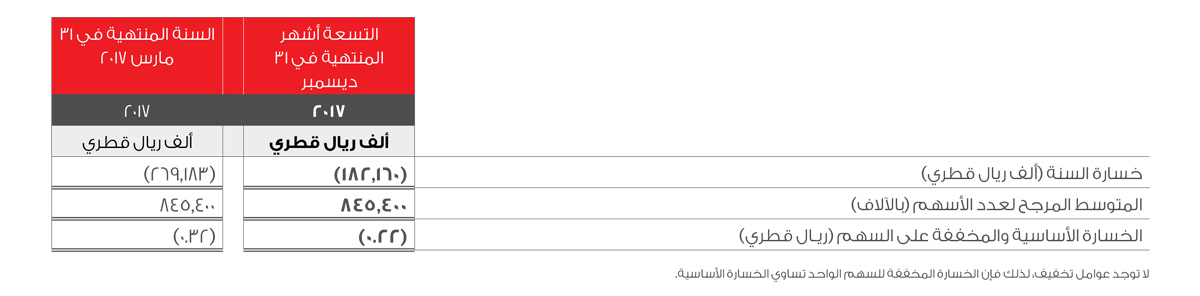

11. الخسارة الأساسية والمخففة للسهم الواحد

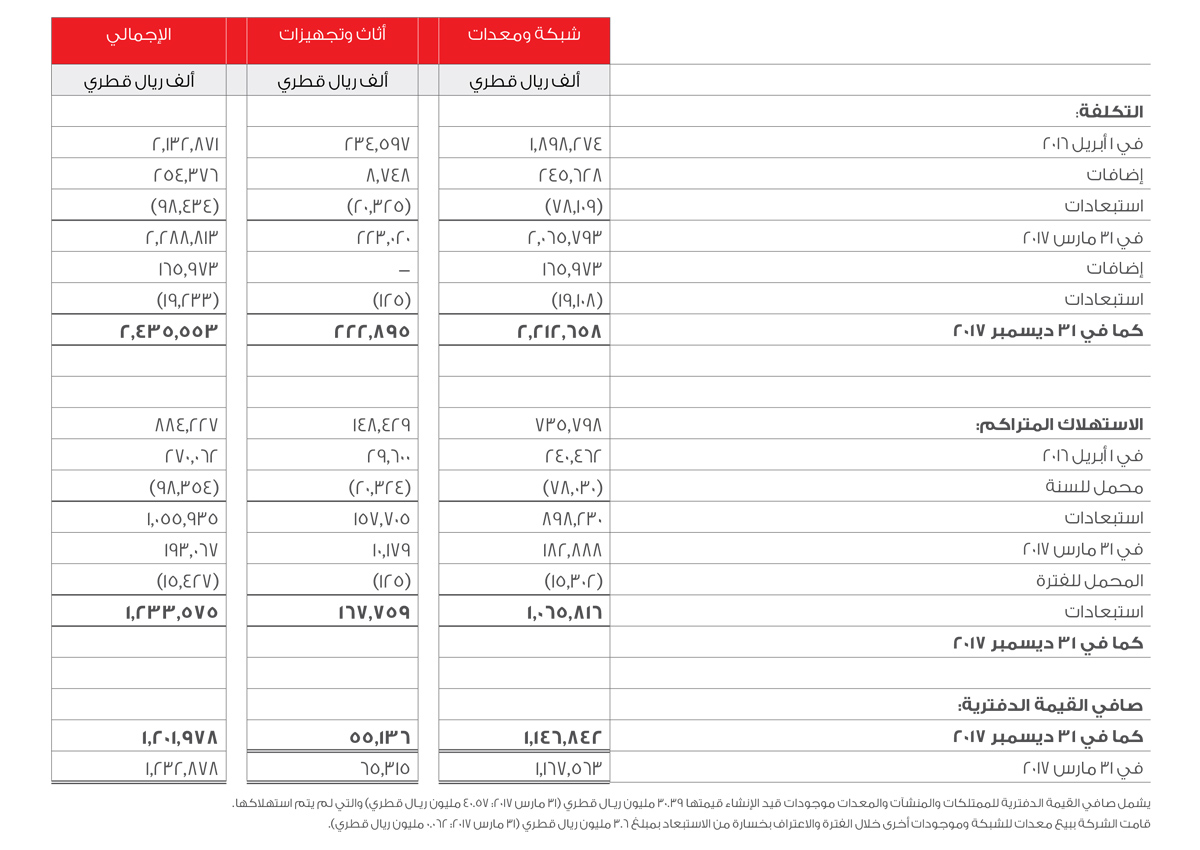

12. الممتلكات والمنشآت والمعدات

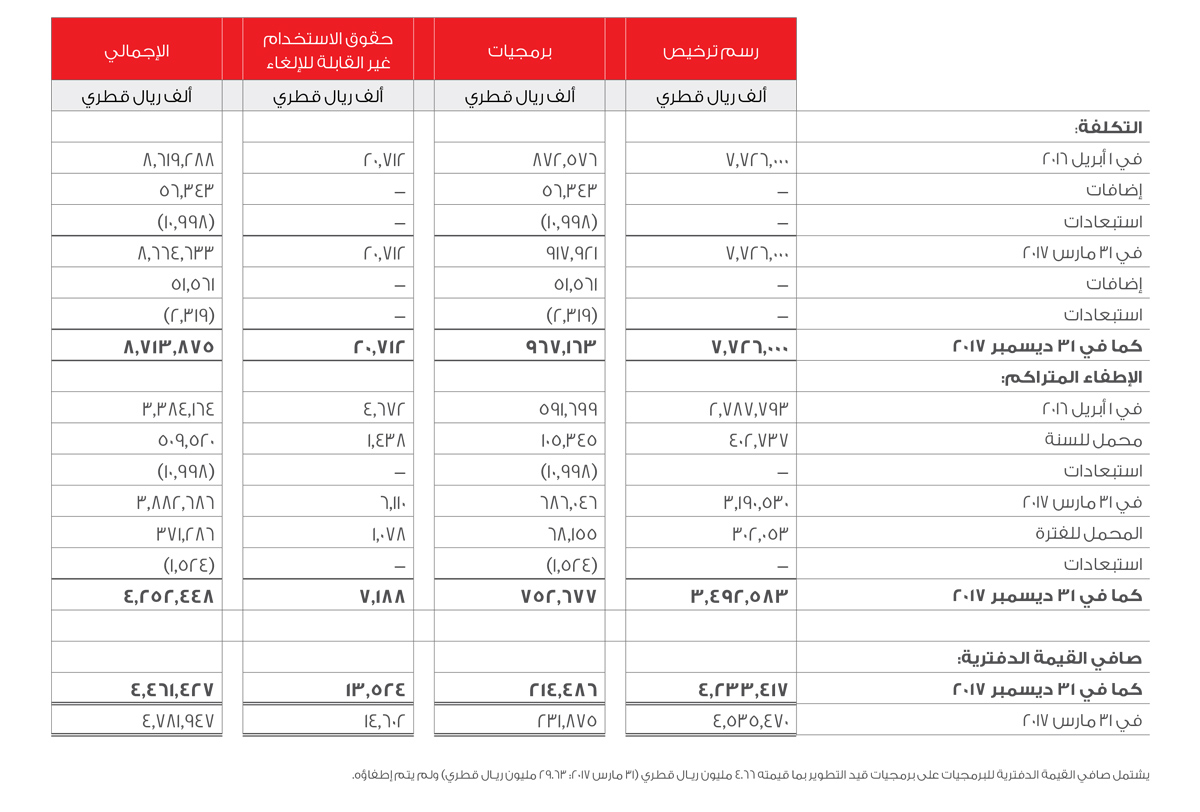

13. الموجودات غير الملموسة

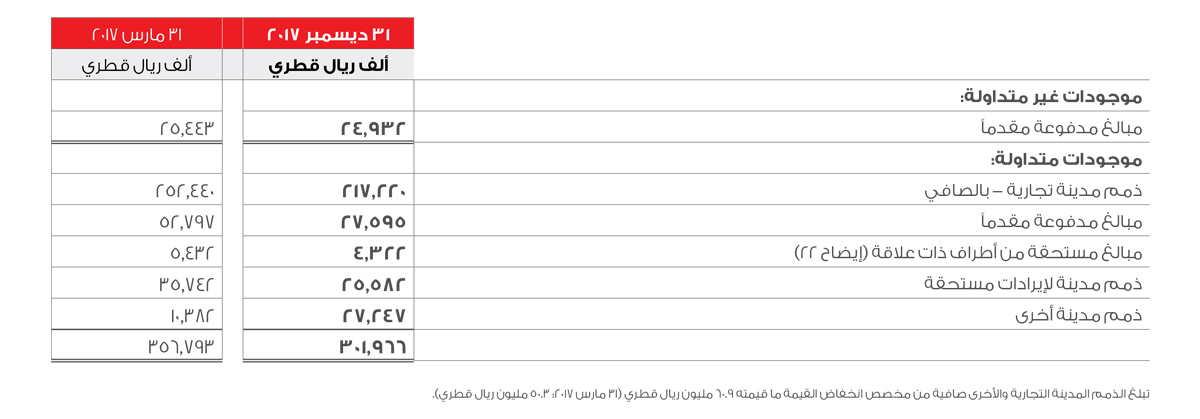

14. ذمم مدينة تجارية وأرصدة مدينة أخرى

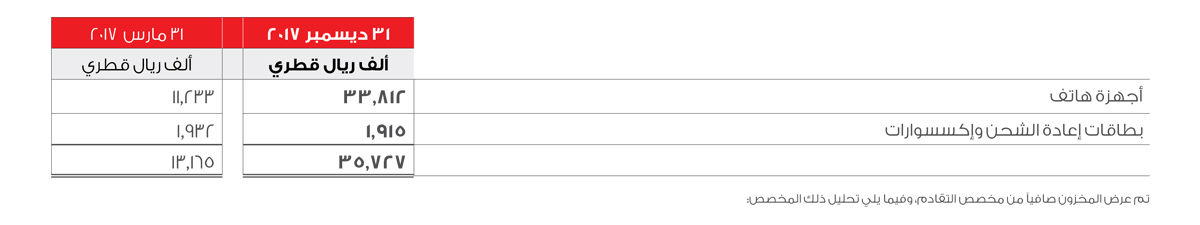

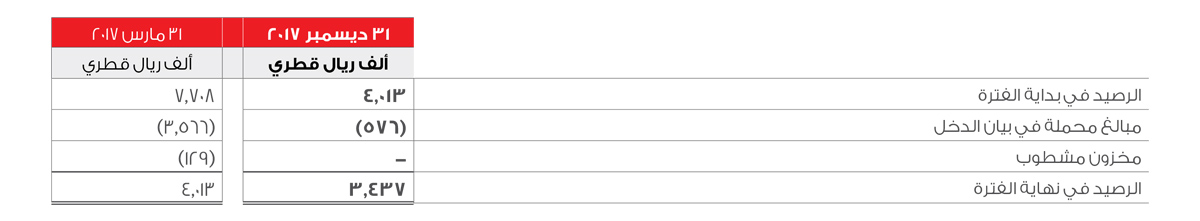

15. المخزون

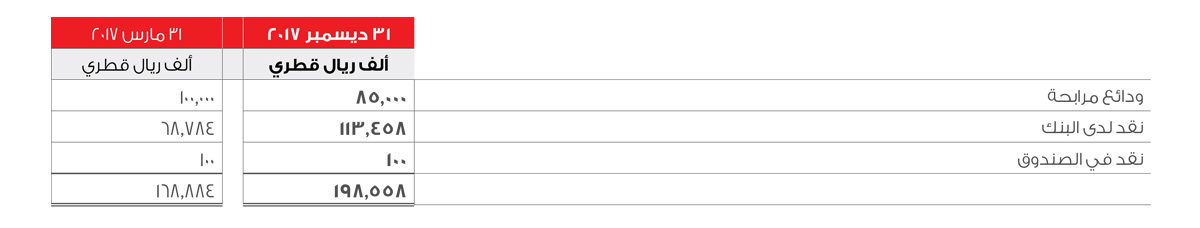

16. النقد وشبه النقد

17. رأس المال

18. الاحتياطي القانوني والأرباح القابلة للتوزيع

احتياطي قانوني:

تم تحويل الفائض من رسوم الإصدار الذي تم جمعه على تكلفة الإصدار خلال الطرح العام الأول للأسهم العادية إلى الاحتياطي القانوني وفقا لمتطلبات المادة 154 من قانون الشركات التجارية القطري رقم 5 لسنة 2002. بالإضافة إلى ذلك، ووفقاً لمواد النظام الأساسي للشركة، ينبغي تحويل 5٪ من الأرباح السنويّة القابلة للتوزيع إلى الاحتياطي قانوني. ويجوز للجمعية العامة وقف هذا الاقتطاع إذا بلغ الاحتياطي القانوني 10٪ من رأس المال المدفوع.أرباح قابلة للتوزيع:

وفقاً لمواد النظام الأساسي للشركة، تحدد الأرباح القابلة للتوزيع عن طريق إضافة إطفاء رسوم الترخيص للسنة الماليّة إلى صافي الربح/ الخسارة للسنة. ويتم ترحيل الأرباح غير الموزعة وتكون متاحة للتوزيع في فترات مستقبلية.أن أحكام النظام الأساسي أعلاه قد تأثرت بقانون الشركات التجارية الجديد، لقد قامت الشركة بتعديل النظام الأساسي الذي أقرته وزارة الاقتصاد والتجارة كما هو مبين في الإيضاح 1..

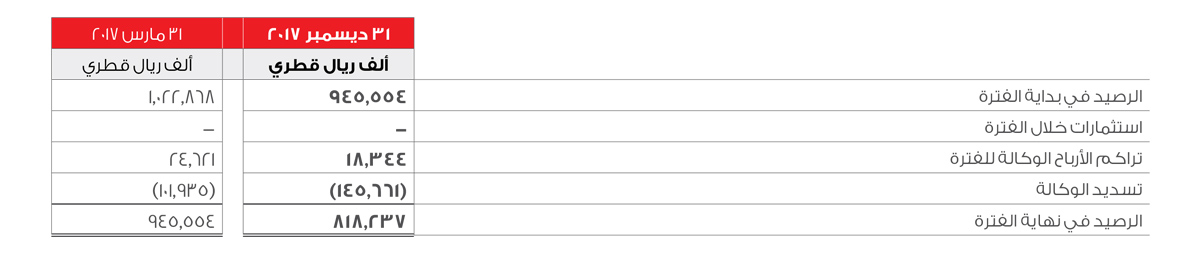

19. عقد الوكالة

أبرمت الشركة اتفاقيّة عقد وكالة متوافقة مع الشريعة الإسلامية مع فودافون للاستثمار ليمتد بمبلغ قدره 330 مليون دولار أمريكي بتاريخ 18 نوفمبر2014. وتمتد فترة التسهيل لمدة خمس سنوات وتنص على حصة ربح متفق عليها تعتمد على معدل ليبور لستة أشهر علاوة على هامش ربح بنسبة 0.75%. تمت الاستفادة من التسهيل في 15 ديسمبر2014.

يتم تجديد عقد الوكالة في 31 مارس و30 سبتمبر من كل سنة لتغيير معدلات الربح بدون تسوية نقدية. بعد ذلك، تتم إعادة استثمار الأرباح المتراكمة من قبل الموكِّل. ويستحق عقد الوكالة السداد بعد خمس سنوات من تاريخ التسجيل ما لم يتم فسخه مبكرا من قبل الإدارة. واستناداً إلى خطط الإدارة، يتم تصنيف هذه المطلوبات على أنها غير متداولة.

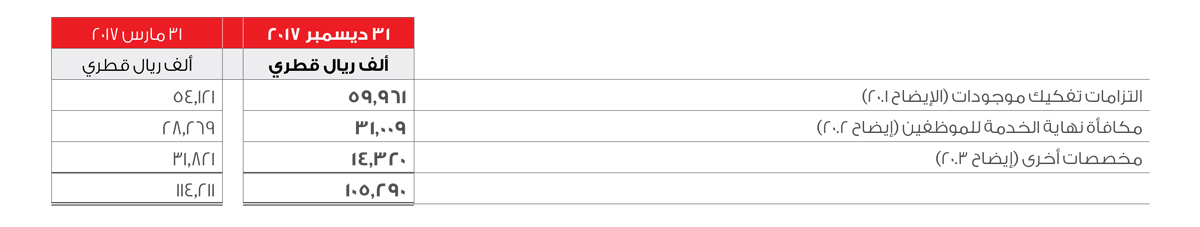

20. المخصصات

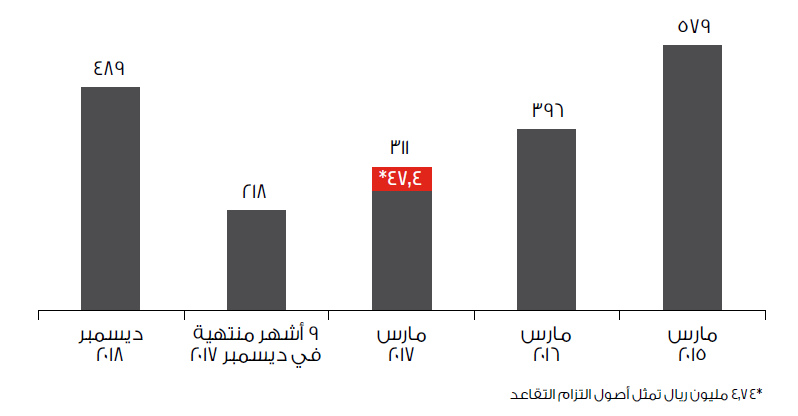

20.1 التزامات تفكيك موجودات

خلال الفترة، أنشأت الشركة مخصصات إضافية بقيمة 5.8 مليون ريال قطري (31 مارس 2017: 47.4 مليون ريال قطري) للمواقع الجديدة المضافة وإلغاء الخصم للموجودات. وشملت المخصصات الإضافية مبلغ 3.3 مليون ريال قطري (31 مارس 2017: 47.4 مليون ريال قطري) مرسملة كإضافات على الممتلكات والمنشآت والمعدات تم استثناؤها من شراء ممتلكات ومنشآت ومعدات في بيان التفقدات المالية.20.2 مكافآت نهاية الخدمة للموظفين

20.3 مخصصات أخرى

ويشمل ذلك بشكل أساسي على المبالغ المقدرة للمطلوبات المتعلقة بالنزاعات القائمة بشأن الاتفاقيات التجارية.

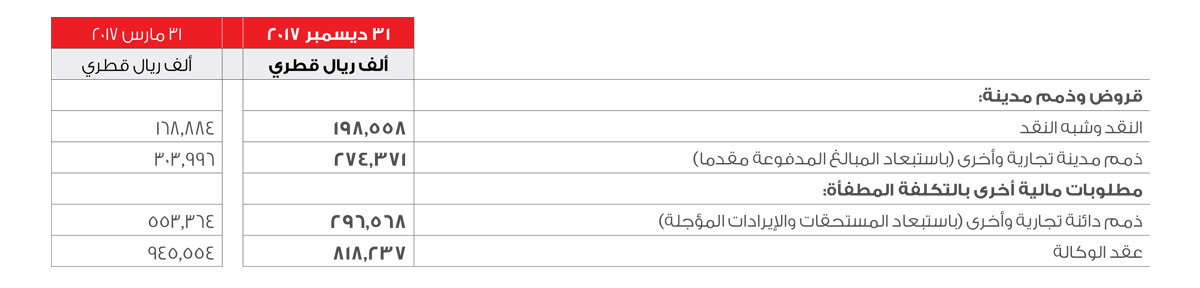

21. ذمم دائنة تجارية وأخرى

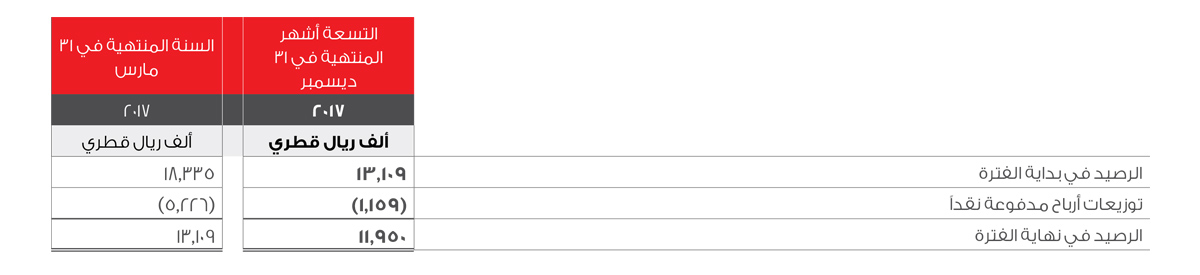

21.1 توزيعات أرباح مستحقة الدفع

22. معاملات الأطراف ذات العلاقة

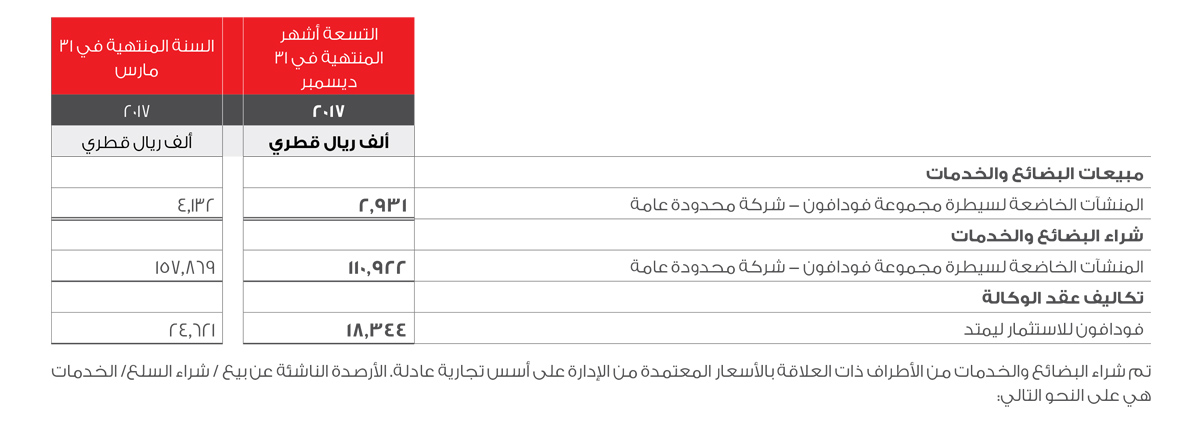

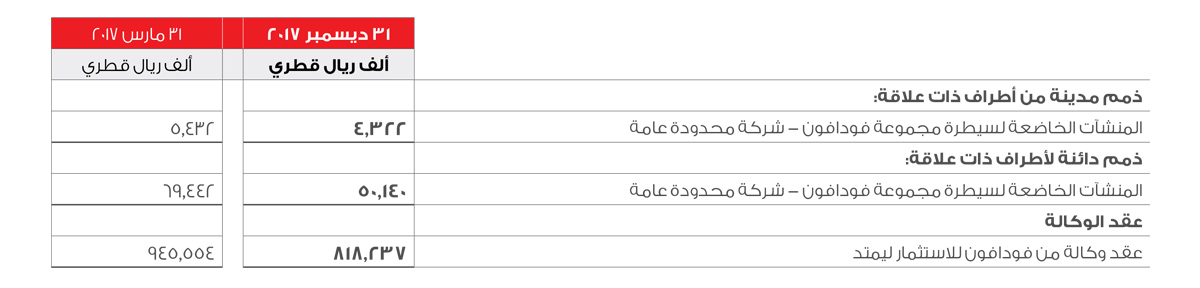

تنشأ الذمم المدينة من أطراف ذات علاقة بشكل أساسي من معاملات البيع والتي تعتبر غير مضمونة من حيث طبيعتها ولا تحمل أي فائدة. ولم يتم الاعتراف بأي خسائر للانخفاض في قيمة المبالغ المستحقة من أطراف ذات علاقة خلال الفترة (31 مارس 2017: لا شيء). تنشأ الذمم الدائنة إلى الأطراف ذات علاقة من المشتريات ولا تحمل أي فائدة. معدل الربح المتوقع في عقد الوكالة مبين في الإيضاح 18.

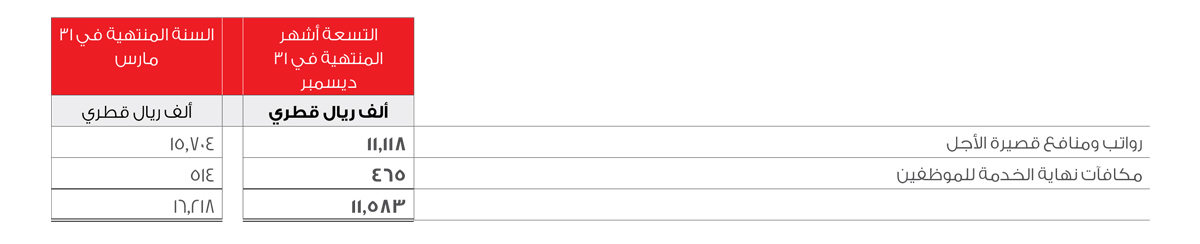

مكافآت أفراد الإدارة العليا:

يشتمل أفراد الإدارة العليا على أعضاء مجلس الإدارة والرئيس التنفيذي والمدراء التنفيذيين المسؤولين مباشرة أمام الرئيس التنفيذي. وفيما يلي المكافآت المدفوعة لموظفي الإدارة العليا و التي لم تتضمن اية مكافآت لأعضاء مجلس الإدارة :

23. الأدوات الماليـة وإدارة المخاطـر

إدارة رأس المال

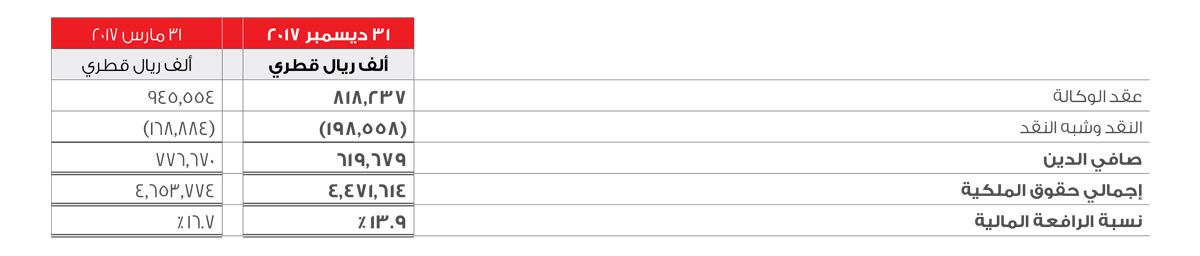

يلخص الجدول التالي هيكل رأس المال الخاص بالشركة:

فئات الأدوات المالية

إدارة مخاطر العملات الأجنبية

تقوم الشركة بتنفيذ بعض العمليات بالعملات الأجنبية وبالتالي هي معرضة لمخاطر التقلبات في أسعار الصرف. تستخدم الشركة العملات الآجلة للتخفيف من مخاطرها المالية لأسعار صرف العملة. ويخضع استخدام المشتقات المالية إلى سياسات الشركة التي تتم الموافقة عليها من قبل مجلس الإدارة، والتي توفر مبادئ خطية عن استخدام المشتقات المالية بما يتفق مع استراتيجية الشركة لإدارة المخاطر. ولا تستخدم الشركة الأدوات المالية المشتقة لأغراض المضاربة.إدارة مخاطر معدل الفائدة

ليس لدى الشركة قروض أو ذمم دينة محملة بفوائد حيث أن أعمالها متوافقة مع أحكام الشريعة الإسلامية.

معدل الربح من عقد الوكالة

إنّ الشركة مسؤولة عن دفع ربح على عقد الوكالة بمعدل ربح متوقع يُحتسَب استناداً إلى معدل ستة أشهر وفقاً لمعدل ليبور. من شأن كل زيادة أو انخفاض بنسبة 1% في معدلات ليبور أن يؤدي إلى زيادة أو انخفاض إجمالي خسارة الشركة للسنة الماليّة بواقع 6.3 مليون ريال قطري (31 مارس 2017: 9.5 مليون ريال قطري).

إدارة مخاطر الائتمان

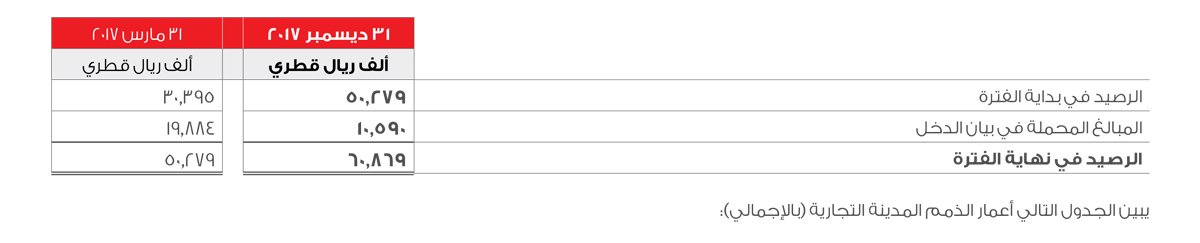

تتمثل مخاطر الائتمان في عدم مقدرة الطرف المتعاقد معه على الوفاء بالمبالغ المستحقة عليه وما يترتب على ذلك من خسارة مالية للشركة. وتتم مراقبة تعرض الشركة لمخاطر الائتمان والوضع المالي للأطراف الأخرى وكفاية ملاءتهم المالية بشكل مستمر. وتتوزع مبالغ المعاملات الإجمالية على عدد من الأطراف الذين تم اعتماد التعامل معهم. ويتم الحد من تعرض الشركة لمخاطر الائتمان عن طريق منح سقوف ائتمانية للطرف المقابل وتتم مراجعتها والموافقة عليها من قبل الإدارة.يبين الجدول التالي الحركة في مخصص الذمم المدينة المشكوك في تحصيلها:

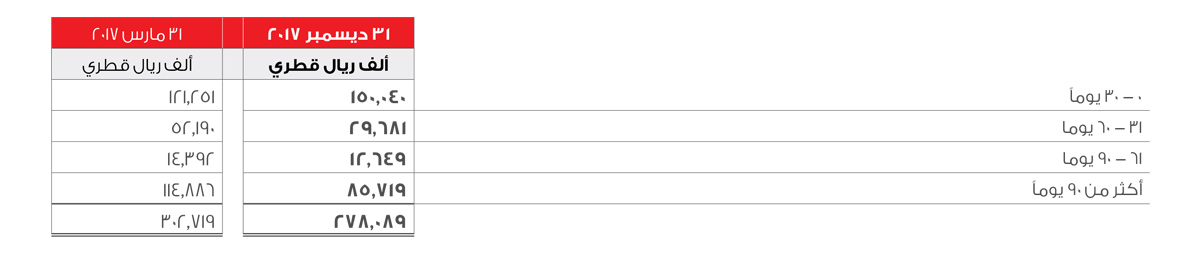

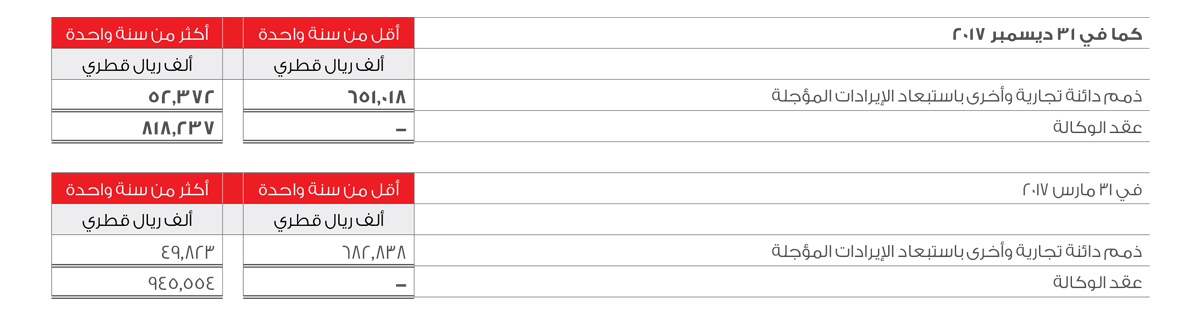

يبين الجدول التالي أعمار الذمم المدينة التجارية (بالإجمالي):

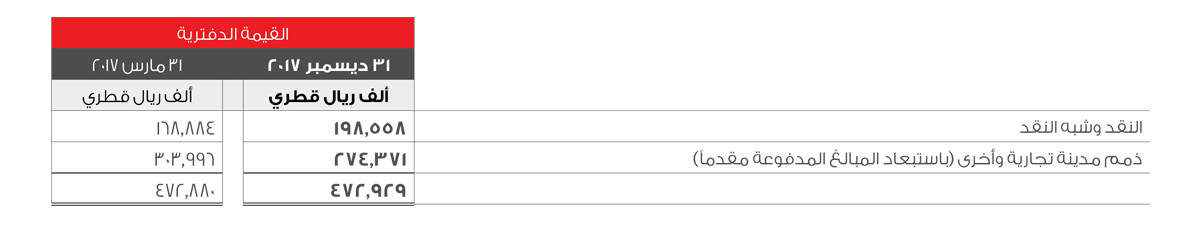

التعرض لمخاطر الائتمانتمثل القيمة الدفترية للموجودات المالية الحد الأقصى للتعرض لمخاطر الائتمان. الحد الأقصى للتعرض لمخاطر الائتمان كما في تاريخ التقرير:

إدارة مخاطر السيولة

تتمثل مخاطر السيولة في مخاطر عدم تمكن الشركة من الوفاء بالتزاماتها المالية عند استحقاقها. ومنهج الشركة في إدارة السيولة هو ضمان أن يكون لديها بأقصى قدر ممكن سيولة كافية للوفاء بمطلوباتها عند استحقاقها وفقا للظروف العادية أو تحت الضغوط دون تكبد خسائر غير مقبولة أو التعرض لمخاطر الإضرار بسمعة الشركة.تقوم الشركة بإدارة مخاطر السيولة من خلال الاحتفاظ باحتياطيات كافية وعقود وكالة كافية، وذلك عن طريق المراقبة المستمرة للتدفقات النقدية المتوقعة والفعلية ومطابقة جداول الاستحقاق للموجودات والمطلوبات المالية.

يوضح الجدول أدناه تحليلاً للالتزامات المالية لدى الشركة بالاستناد إلى الفترة المتبقية كما في تاريخ البيانات المالية حتى تاريخ الاستحقاق التعاقدي. تمثل المبالغ الموضحة بالجدول التدفقات النقدية التعاقدية غيرالمخصومة. وتساوي المبالغ التي تُستحق خلال 12 شهراً قيمتها الحالية، حيث أن تأثير الخصم غير جوهري.

القيمة العادلة للأدوات المالية

يتم تحليل قياسات القيمة العادلة وفقاً لمستويات التسلسل الهرمي للقيمة العادلة على النحو التالي:- المستوى 1 - الأسعار المعلنة (غير المعدلة) في الأسواق النشطة للموجودات والمطلوبات المتماثلة.

- المستوى 2 - المدخلات الأخرى خلاف الأسعار المعلنة والمشتملة بالمستوى 1 والقابلة للرصد سواء بالنسبة للأصل أو الالتزام إما بشكل مباشر (أي كأسعار) أو بشكل غير مباشر (أي المشتقة من الأسعار).

- المستوى 3 - المدخلات الخاصة بالأصل أو الالتزام التي لا تعتمد على بيانات السوق القابلة للرصد (أي المدخلات غير القابلة للرصد)

24. ارتباطات ومطلوبات محتملة

الارتباطات

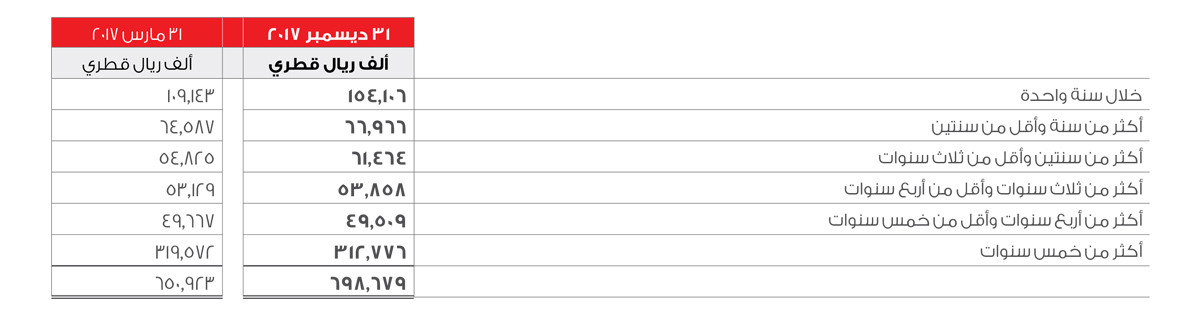

ارتباطات الإيجار التشغيلي

أبرمت الشركة عقود إيجار تجارية على بعض الممتلكات والبنية التحتية للشبكات والمركبات وبنود من المعدات. وتتمتع عقود الإيجار بفترات مختلفة وبنود تصعيدية وحقوق التجديد. وتشتمل دفعات الإيجار المستقبلية على:

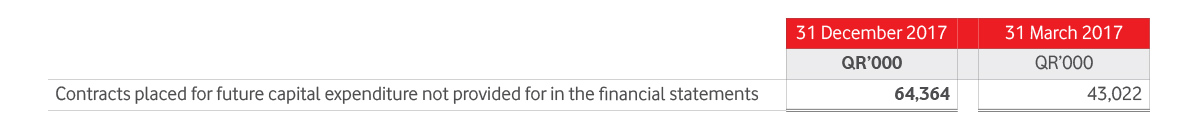

ارتباطات أخرى

مطلوبات محتملة

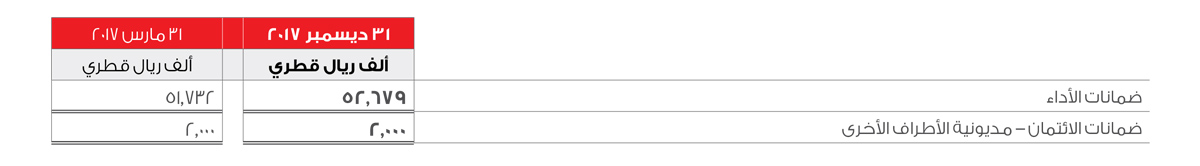

ضمانات الأداء

تتطلب ضمانات الأداء من الشركة دفع مبالغ لأطراف أخرى في حال عدم قيام الشركة بتنفيذ ما هو متوقع منها وفقاً لأحكام أي عقود ذات علاقة.

ضمانات الائتمان – مديونية الأطراف الأخرى

تشمل ضمانات الائتمان الضمانات ومنافع التسهيلات البنكية وغيرها.

25. التقديرات المحاسبية الهامة والمصادر الأساسية للتقديرات غير المؤكدة

تقوم الشركة بإعداد البيانات المالية وفقاً للمعايير الدولية للتقارير المالية التي يصدرها المجلس الدولي للمعايير المحاسبية. ويقتضي تطبيقها في الغالب إبداء أحكام من قبل الإدارة عند صياغة المركز المالي للشركة ونتائجها المالية. وبحسب المعايير الدولية للتقارير المالية يتوجب على أعضاء مجلس الإدارة تبني تطبيق تلك السياسات المحاسبية الأكثر ملاءمة لظروف الشركة لأغراض العرض العادل للوضع المالي للشركة وأدائها المالي وتدفقاتها النقدية.

يتطلب تحديد وتطبيق السياسات المحاسبية إبداء أحكام تتعلق باختيار تطبيق سياسة أو تقديرات أو افتراضات محاسبية معينة. ويكون لتطبيق هذه السياسات أو التقديرات تأثير جوهري على المبالغ المسجلة في البيانات المالية وعلى صافي موجودات الشركة وذلك إذا تقرر لاحقاً أن استخدام خيار آخر قد يكون أكثر ملاءمة للشركة.

وتضع الإدارة في الاعتبار أن التقديرات والافتراضات المحاسبية التي سيتم عرضها أدناه هي تقديراتها المحاسبية الهامة، وبالتالي تقدم شرحاً عن كل منها أدناه. ويجب قراءة هذا الشرح مع إفصاحات الشركة حول المعايير الدولية للتقارير المالية والسياسات المحاسبية الهامة المبينة في الإيضاح 3 من البيانات المالية.

Iمراجعات الانخفاض في القيمة

يتطلب تطبيق المعايير الدولية للتقارير المالية أن تقوم الإدارة سنوياً باختبار الانخفاض في قيمة الموجودات ذات العمر الإنتاجي غير المحدد، وفيما يخص الموجودات ذات العمر المحدد أن تقوم باختبار انخفاض القيمة إذا أشارت أحداث أو ظروف معينة إلى عدم إمكانية استرداد القيمة الدفترية للأصل.

إن اختبار الانخفاض في القيمة يحتاج إلى افتراضات وتقديرات من قبل إدارة الشركة، والتي تحتاج إلى تقدير فيما إذا كانت القيمة الدفترية للأصل تتوافق مع صافي القيمة الحالية للتدفقات النقدية المستقبلية والتي يمكن الحصول عليها من خلال تلك الموجودات، والتي تم خصمها باستخدام معدّل خصم مناسب. ولاحتساب صافي القيمة الحالية للتدفقات النقدية المستقبلية، فإنه يتوجب استخدام افتراضات معينة تتعلق بالأمور التي لا يمكن التيقن من دقتها، والتي تتضمن توقعات الإدارة عما يلي:

- النمو في الأرباح قبل إيراد/تكلفة التمويل والضرائب والاستهلاك والإطفاء؛ والتي تحتسب بعد تعديل الأرباح التشغيلية قبل الاستهلاك والإطفاء؛

- توقيت ومبالغ المصاريف الرأسمالية المستقبلية؛

- معدلات النمو على المدى الطويل؛

- التكاليف المتوقعة لتجديد الترخيص؛ و

- اختيار معدّلات الخصم بشكل يعكس المخاطر المتعلقة بها.

تقوم الشركة بوضع خطة رسمية خمسية لنشاطها وتعتمد من مجلس الإدارة. وتقوم الشركة باستخدام تلك الخطة كأساس لمراجعة الانخفاض في القيمة. وعند تقدير القيمة الاستخدامية، تقوم الشركة باستخدام فترة منفصلة تبلغ 5 سنوات، حيث تم تحديد معدّل نمو سنوي على المدى الطويل على أنّه القيمة الأدنى من:

- القيمة الاسمية لمعدّلات الناتج المحلي الإجمالي للبلد الذي يقام فيه النشاط؛ و

- المعدّل المجمع للنمو السنوي للأرباح قبل دخل التمويل/ التكاليف والضرائب والاستهلاك والإطفاء.

إن أي تغير في الافتراضات التي اختارتها الإدارة، وتحديداً نسب الخصم وافتراضات نسب النمو المستخدمة لأغراض وضع توقعات التدفقات النقدية، قد يؤثر بشكل جوهري على تقييم انخفاض القيمة الذي تقوم به الشركة وبالتالي يؤثر على النتائج. وبلغ معدل الخصم المستخدم في حساب آخر قيمة استخدامية للفترة المنتهية في 31 ديسمبر 2017 9.9% (31 مارس2017: 9.7%) وبلغ معدل النمو طويل الأجل ما نسبته 2.5% (31 مارس2017: 3.0%). اعتبرت الشركة تكاليف تجديد الترخيص كنسبة من الإيرادات المستقبلية المتوقعة.

بناء على نتائج الاختبار، توصلت الإدارة إلى أنه ليس هناك ما يدعو إلى انخفاض القيمة. إن النتائج حساسة للتغيرات في الافتراضات التالية. ومع ثبات جميع المدخلات الفردية، فإن الزيادة في معدل خصم ما قبل الضريبة بمعدل 2.00 % أو الانخفاض في النمو النهائي للأرباح قبل الفوائد والضرائب والاستهلاك والإطفاء بمعدل 6.80 % أو الانخفاض في معدل النمو طويل المدى بمعدل 2.70 % أو الزيادة في التكلفة المخصومة لتجديد الترخيص بنسبة 531% سوف يصل تجعل الارتفاع صفر. وأي انخفاض آخر سوف يؤدي إلى انخفاض القيمة، حيث أن المبلغ القابل للاسترداد سيكون أقل من القيمة الدفترية للموجودات طويلة الأجل صافية من رأس المال العامل (باستثناء النقد) للشركة.

عرض الإيرادات: الإجمالي مقابل الصافي

عند اتخاذ القرار بالأسس الملائمة لعرض الإيرادات وتكاليف الإيرادات تتم مراجعة الشكل القانوني وجوهر الاتفاق بين الشركة والشركاء التجاريين لتحديد دور كل طرف منها في المعاملات.

يتم الاعتراف بالإيرادات على أساس القيمة الإجمالية عندما تكون الشركة ذات دور رئيسي في المعاملة. وبالتالي، فإن الإيرادات تتضمن القيمة الإجمالية للمعاملات التي يتم إصدار فواتير بها إلى العملاء بعد طرح الخصومات التجارية آخذين بعين الاعتبار المصاريف المتكبدة كتكاليف تشغيلية. عندما يكون دور الشركة كوكيل، يتم الاعتراف بالإيرادات على أساس الصافي وهو الذي يمثل هامش الربح المكتسب. يتم الاعتراف بإيرادات الترانزيت على أساس القيمة الإجمالية حيث تفترض الشركة وجود مخاطر ائتمان وتتعامل كطرف رئيسي في المعاملات.

تقدير العمر الإنتاجي

يرتبط العمر الإنتاجي المستخدم لإطفاء أصل غير ملموس بالأداء المستقبلي لذلك الأصل الذي تم شراؤه ويرتبط أيضاً بقرار الإدارة بشأن الفترة التي سيتم خلالها الحصول على منافع اقتصادية من ذلك الأصل. وفيما يلي عرض لأسس تحديد العمر الإنتاجي لمعظم فئات الموجودات غير الملموسة الهامة:

رسوم ترخيص

بشكل عام، تعتبر فترة منح الترخيص هي نفس فترة العمر الإنتاجي لذلك الترخيص، إلا إذا كان هناك افتراض مسبق بإمكانية التجديد بدون تكبد مبالغ جوهرية. ويعكس استخدام فترة منح الترخيص الفترة التي سوف تستفيد الشركة خلالها من المنافع الاقتصادية لذلك الترخيص. أما بالنسبة للتراخيص الخاصة بالأمور التكنولوجية، مع وجود افتراض مسبق بإمكانية التجديد بدون تكبد مبالغ جوهرية فإن العمر الاقتصادي والإنتاجي المقدر يعكس توقعات الشركة للفترة التي سيستمر فيها تحقيق منافع اقتصادية من تلك التراخيص. تتم مراجعة الأعمار الإنتاجية بشكل دوري، آخذين بالاعتبار كل تلك العوامل مثل التغيرات التكنولوجية. وبحسب العمليات السابقة، لم يكن هناك تغيير جوهري على الأعمار الإنتاجية وذلك مع استخدام مبدأ المراجعة الدوري للأعمار الإنتاجية.

ممتلكات ومنشآت ومعدات

تمثل الممتلكات والمنشآت والمعدات أحد أهم موجودات الشركة حيث تشكل 19.3% (31 مارس 2017: 18.7%) من إجمالي موجودات الشركة. ولذلك فإن التقديرات والافتراضات المستخدمة لتحديد القيمة الدفترية والاستهلاك المتعلق بها هو عامل مهم يؤثر في أداء الشركة وفي مركزها المالي.

يتم حساب التكلفة المتعلقة بالاستهلاك الدوري بعد تقدير العمر الإنتاجي المتوقع والقيمة المتبقية للأصل في نهاية عمره الإنتاجي. وقد ينتج عن زيادة تقديرات العمر الإنتاجي أو القيمة المتبقية للأصل انخفاض تكلفة الاستهلاك في بيان الدخل.

Tتقوم الإدارة بتقدير الأعمار الإنتاجية والقيم المتبقية لموجودات الشركة في تاريخ شرائها وتتم مراجعة هذه التقديرات بشكل سنوي للتأكد من مدى ملاءمتها. وتحدد هذه الأعمار استناداً إلى تجارب سابقة لموجودات مماثلة بالإضافة إلى توقعات لأحداث مستقبلية والتي قد تؤثر على العمر الافتراضي للموجودات، مثل التغيرات التكنولوجية.

مخصص الذمم المدينة

يتم تقدير قيمة الذمم المدينة التجارية القابلة للتحصيل عندما يكون من غير المحتمل تحصيل المبلغ بكامله. ويتم إجراء هذا التقدير على مستوى إفرادي للمبالغ الهامة بذاتها. ويتم إجراء التقدير على مستوى المجموعة بالنسبة للمبالغ غير الهامة بذاتها متأخرة السداد، ويتم تكوين مخصص على أساس طول فترة التأخر في السداد.

انخفاض قيمة المخزون

يتم إدراج المخزون بالتكلفة أو بصافي القيمة القابلة للتحقق، أيهما أقل. وعندما يصبح المخزون قديماً أو تالفاً، يتم تقدير القيمة القابلة للتحقق. وفي حالة تقادم المخزون أو عدم صلاحيته، يتم تقييمه بشكل مجمع ويتم وضع مخصص وفقاً لنوع المخزون والعمر أو التقادم بناءً على أسعار البيع التاريخية.

التزام تفكيك موجودات

يوجد مخصص التزام تفكيك موجودات عندما يكون على الشركة التزام قانوني أو استدلالي بإزالة موجودات البنية التحتية وإعادة الموقع إلى ضعه الأصلي. يتم تسجيل التزام تفكيك الموجودات بالقيمة الحالية للتكاليف المتوقعة لتسوية الالتزام باستخدام التدفقات النقدية المقدرة ويتم الاعتراف بالالتزام كجزء من الموجودات المعينة. يتم خصم التدفقات النقدية بالمعدل الذي يعكس المخاطر المحددة لالتزام تفكيك الأصل.

لاحقا للاعتراف المبدئي ، يتم الاعتراف بمصروفات الإطفاء المتعلق بالمخصص بشكل دوري كتكلفة تمويل.

وفي حين أن المخصص يعتمد على أفضل تقدير للتكاليف المستقبلية والأعمار الإنتاجية لأصول البنية التحتية، فإن هناك شكوكا فيما يتعلق بكمية وتوقيت تكبد هذه التكاليف يتم التعامل مع أي تغيير لاحق في القيمة الحالية للتقديرات نتيجة للتغيرات في تكاليف الإزالة الإجمالية أو معدلات الخصم، بأثر مستقبلي، كتغير في التقديرات المحاسبية ويتم إدراجه كتعديل للمخصص وتعديل مقابل لموجودات البنية التحتية.

26. تطبيق المعايير المحاسبية الجديدة والمعدلة

المعايير الجديدة والمعدلة التي اعتمدتها الشركة

طبقت الشركة المعايير والتعديلات التالية للمرة الأولى لفترة تقريرها السنوي التي يبدأ في 1 أبريل 2017:

- مبادرة الإفصاح - تعديلات على المعيار المحاسبي الدولي رقم 7.

لم ينتج عن تطبيق هذه التعديلات أي تأثير على الفترة الحالية أو أي فترة سابقة وليس من المرجح أن تؤثر على الفترات المستقبلية.

المعايير المحاسبية وتفسيرات لجنة تفسير المعايير الدولية الجديدة التي لم يتم تطبيقها بعد

يسري عدد من المعايير وتعديلات المعايير والتفسيرات الجديدة على الفترات السنوية التي تبدأ في أو بعد 1 يناير 2018، ولم يتم تطبيقها عند إعداد هذه البيانات المالية. لا تخطط الشركة ان تطبق هذه المعايير مبكرا. أما تلك المرتبطة بالشركة فهي كالتالي:

-

المعيار الدولي للتقارير المالية رقم 9 "الأدوات المالية"، (الفترات السنوية التي تبدأ في أو بعد 1 يناير 2018)، يتناول تصنيف وقياس وإلغاء الاعتراف بالموجودات المالية والمطلوبات المالية، ويدخل قواعد جديدة لمحاسبة التحوط ونموذجا جديدا لانخفاض قيمة الموجودات المالية.

قامت الشركة بمراجعة موجوداتها ومطلوباتها المالية وتتوقع أن يكون التأثير المحتمل للمعيار الجديد للشركة كما يلي:

- تتمثل التدفقات النقدية التعاقدية للذمم المدينة التجارية والاصول التعاقدية للشركة فقط من مدفوعات أصل الدين و الفائدة و تحتفظ الشركة بجمع هذه التدفقات النقدية التعاقدية. وسوف يستمر تصنيف هذه الموجودات المالية بالتكلفة المطفأة ولن يكون لتطبيق المعيار الدولي للتقارير المالية رقم 9 أي تأثير على نموذج التصنيف والقياس للشركة.

ويقتضي نموذج انخفاض القيمة الجديد الاعتراف بمخصصات انخفاض القيمة بناء على خسائر الائتمان المتوقعة عوضا عن خسائر الائتمان المتكبدة فقط، كما هو الحال وفقا للمعيار المحاسبي الدولي رقم 39. وينطبق ذلك على الموجودات المالية المصنفة بالتكلفة المطفأة وأدوات الدين المقاسة بالقيمة العادلة من خلال الدخل الشامل الآخر وموجودات العقد بموجب المعيار الدولي للتقارير المالية رقم 15 "الإيرادات من العقود مع العملاء" وذمم الإيجار المدينة وارتباطات القروض وبعض عقود الضمانات المالية. بناء على التقييمات التي تم إجراؤها حتى تاريخه، تتوقع الشركة ان تكون الزيادة في مخصصات خسائر الذمم المدينة التجارية غير جوهرية. - كما يقدم المعيار الجديد متطلبات موسعة للإفصاح والتغيرات في العرض. ومن المتوقع أن تعمل على تغيير طبيعة وحجم إفصاحات المجموعة فيما يخص أدواتها المالية لا سيما في السنة التي يتم فيها تطبيق المعيار الجديد.

- تتمثل التدفقات النقدية التعاقدية للذمم المدينة التجارية والاصول التعاقدية للشركة فقط من مدفوعات أصل الدين و الفائدة و تحتفظ الشركة بجمع هذه التدفقات النقدية التعاقدية. وسوف يستمر تصنيف هذه الموجودات المالية بالتكلفة المطفأة ولن يكون لتطبيق المعيار الدولي للتقارير المالية رقم 9 أي تأثير على نموذج التصنيف والقياس للشركة.

-

المعيار الدولي للتقارير المالية رقم 15، "إيرادات من عقود مع العملاء" (للفترات السنوية التي تبدأ في أو بعد 1 يناير 2018). أصدر مجلس المعايير المحاسبية الدولي معياراً جديداً للاعتراف بالإيرادات. ليحل بذلك محل المعيار المحاسبي الدولي رقم 18 الذي يغطي عقود البضائع والخدمات والمعيار المحاسبي الدولي رقم 11 الذي يغطي عقود البناء. ويستند المعيار الجديد على مبدأ الاعتراف بالإيرادات عند تحويل السيطرة على البضائع أو الخدمات إلى العميل - لذلك فإن مفهوم السيطرة يحل محل المفهوم الحالي للمخاطر والمكاسب.

ويسمح المعيار باتباع منهج معدل للتطبيق بأثر رجعي.قامت الشركة بتقييم آثار تطبيق المعيار الجديد على البيانات المالية للشركة ويتوقع أن يكون التأثير المحتمل لمعيار الإيرادات للشركة كما يلي:

- تتطلب المحاسبة عن إيرادات الاستحواذ تأجيلها وإطفائها على مدى فترة العقد.حيث أن الشركة تستخدم حد الإغلاق الأقصى خلال فترة العقد، فإن تطبيق المعيار الدولي للتقارير المالية رقم 15 سيؤدي إلى خفض الإيرادات بمبلغ غير جوهري.

- محاسبة تكاليف العقد للسنة المنتهية في 31 ديسمبر 2018: تحمل تكاليف العقد الإضافية للحصول على عقد وتحقيقه لتقديم البضائع والخدمات إلى العميل ويحب رسملة هذه التكاليف بموجب المعيار الدولي للتقارير الدولية رقم 15 إذا ما كان من المتوقع استرداد هذه التكاليف. ويتم إطفاء هذه التكاليف على مدى فترة العقد المتوقعة واختبار انخفاض القيمة بشكل منتظم. تتوقع الشركة انخفاض غير جوهري في تكاليف الاستحواذ مع الأخذ بعين الاعتبار المدى القصير للعقد من تاريخ تطبيق المعيار الدولي للتقارير المالية رقم 15.

- محاسبة المنتجات المجمعة : قامت الشركة بمراجعة المنتجات المجمعة و حددت ان اي مجموعة من المنتجات تمت خلال فترة العروض والتي هي قصيرة المدى بطبيعتها. يتطلب المعيار الدولي للتقارير المالية رقم 15 تخصيص سعر المنتجات المجمعه استنادا إلى أسعار البيع المستقلة (مثال : الهواتف و البيانات ). و تتوقع الشركة أن يكون تأثير إعادة توزيع الايرادات ضمن مصادر الايرادات الحالية لن تكون ذات تاثير جوهري و ذلك للمدى القصير لهذه العروض.

- محاسبة عناصر التمويل: أن الشركة ليس لديها شروط دفع لا تتطابق مع توقيت تسليم الخدمات أو المعدات للعميل، فلن يكون هناك أي تأثير على البيانات المالية للشركة في هذا الصدد.

- عرض الموجودات التعاقدية والمطلوبات التعاقدية في الميزانية العمومية - يتطلب المعيار الدولي للتقارير المالية رقم 15 عرضا منفصلا لموجودات العقد ومطلوبات العقد في الميزانية العمومية. وسوف ينتج عن ذلك بعض عمليات إعادة التصنيف اعتبارا من 1 يناير 2018 فيما يتعلق بموجودات العقد ومطلوبات العقد المدرجة حاليا في بنود الميزانية العمومية الأخرى. وبالنظر إلى المبالغ غير الجوهرية من موجودات العقود ومطلوبات العقود المعنية، فقد خلصت الشركة إلى أنه لا يوجد أي تأثير جوهري على الميزانية العمومية للشركة.

-

المعيار الدولي للتقارير المالية رقم 16، "عقود الإيجار" (للفترات السنوية التي تبدأ في أو بعد 1 يناير 2019) وقد نشر مجلس المعايير المحاسبية الدولي معيارا جديدا للمعيار الدولي للتقارير المالية رقم 16، "عقود الإيجارات".

ويقوم المعيار الجديد بوضع معظم الإيجارات المدرجة على بنود الميزانية العمومية للمستأجرين ضمن نموذج واحد، مع استبعاد الفصل بين الإيجارات التشغيلية والتمويلية. إلا أن محاسبة المؤجر لم يطرأ عليها تغيير كبير ويتم الاحتفاظ بالفصل بين الإيجارات التشغيلية والتمويلية. ويحل المعيار الدولي للتقارير المالية رقم 16 محل المعيار المحاسبي الدولي رقم 17 "عقود الإيجارات" والتفسيرات المرتبطة به ويعتبر هذا المعيار نافذاً للفترات السنوية التي تبدأ في أو بعد 1 يناير 2019، ويسمح بالتطبيق المبكر إذا تم كذلك تطبيق المعيار الدولي للتقارير المالية رقم 15، "إيرادات من العقود المبرمة مع العملاء".ويُتوقع أن يكون للمعيار الدولي للتقارير المالية رقم 16 أثر كبير على البيانات المالية للشركة من خلال زيادة الموجودات والمطلوبات المدرجة للإيجارات التشغيلية الحالية، وعلى وجه الخصوص فيما يتعلق بموجودات الشبكات المؤجرة (المحطات الرئيسية والخطوط المؤجرة) وشبكة تقنية المعلومات (مراكز البيانات) وعقود إيجار العقارات (المحال التجارية والمكاتب). وتقوم الشركة حالياً بعملية الانتهاء من تقييم الأثر.

-

لجنة تفسير المعايير الدولية 22 ""المعاملات التي تتم بعملات أجنبية والمقابل المدفوع مسبقاً (للفترات السنوية التي تبدأ في أو بعد 1 يناير 2018) توضح التاريخ الذي يجب استخدامه للتحويل عندما يشمل تحويل العملات الأجنبية الدفع أو الاستلام مقدماً للبند ذي الصلة. تم تحويل البند ذي الصلة باستخدام معدلات الصرف في تاريخ استلام أو دفع العملات الأجنبية ويتم الاعتراف بالمبالغ المدفوعة مقدماً والمؤجلة. إن تاريخ المعاملة لغرض تحديد سعر الصرف المستخدم عند الاعتراف الأولي بالأصل أو المصروف أو الدخل (أو جزء منه) سيبقى التاريخ الذي تم فيه الاعتراف باستلام دفعات من المقابل المدفوع مقدماً. إن كان هناك أي حالات متعددة للدفع أو الاستلام مقدما، فعلى المنشأة أن تُحدد تاريخ المعاملة لكل دفعة أو استلام للمبالغ المسبقة.

لم ينتج عن تطبيق هذه التفسير أي تأثير على الفترة الحالية أو أي فترة سابقة وليس من المرجح أن تؤثر على الفترات المستقبلية.

27. التوافق مع أحكام الشريعة الإسلامية

الحوكمة

تتألف هيئة الرقابة الشرعية بالشركة من عالم متخصص في مبادئ الشريعة الإسلامية وتعمل على التأكد من توافق الشركة مع المبادئ الإسلامية العامة والعمل وفقا للفتاوى الصادرة والقواعد التوجيهية. وتشتمل مراجعة الهيئة على فحص الأدلة ذات الصلة بالوثائق والإجراءات التي تتبناها الشركة وذلك للتأكد من أن الأنشطة متوافقة مع مبادئ الشريعة الإسلامية.

الزكاة

يتحمل المساهمون دفع الزكاة مباشرة. ولا تقوم الشركة بتحصيل أو دفع الزكاة نيابة عن المساهمين.